|

|

||||

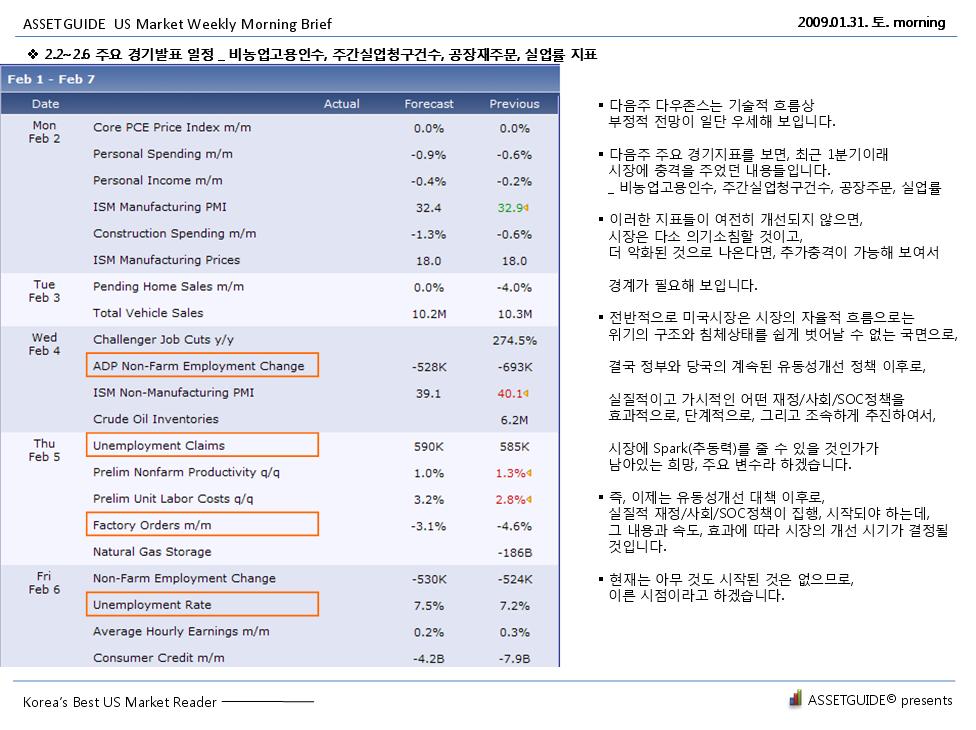

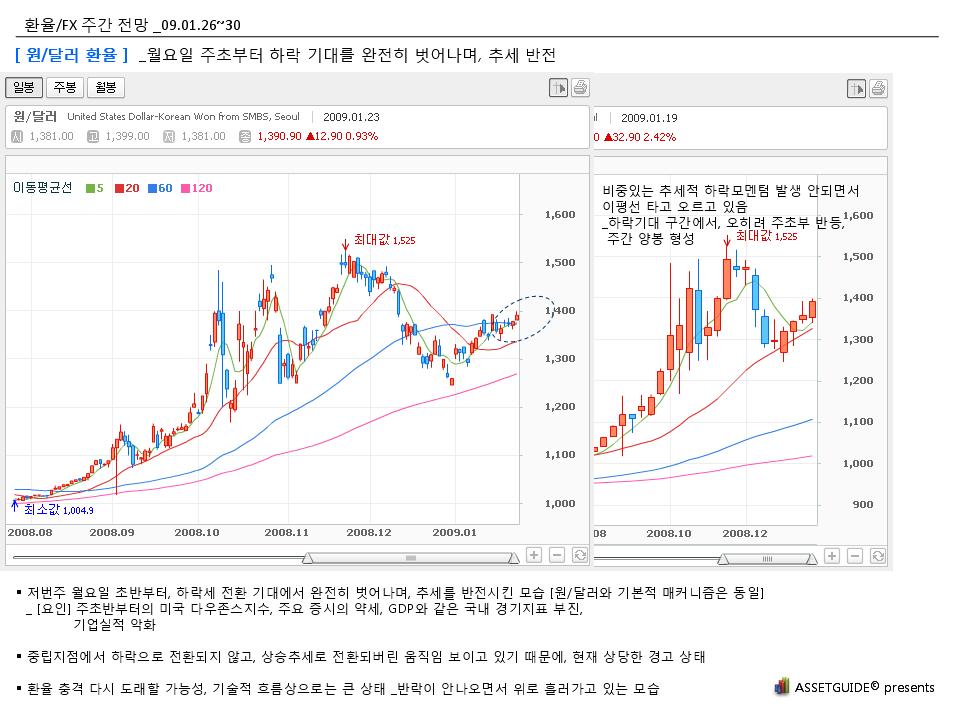

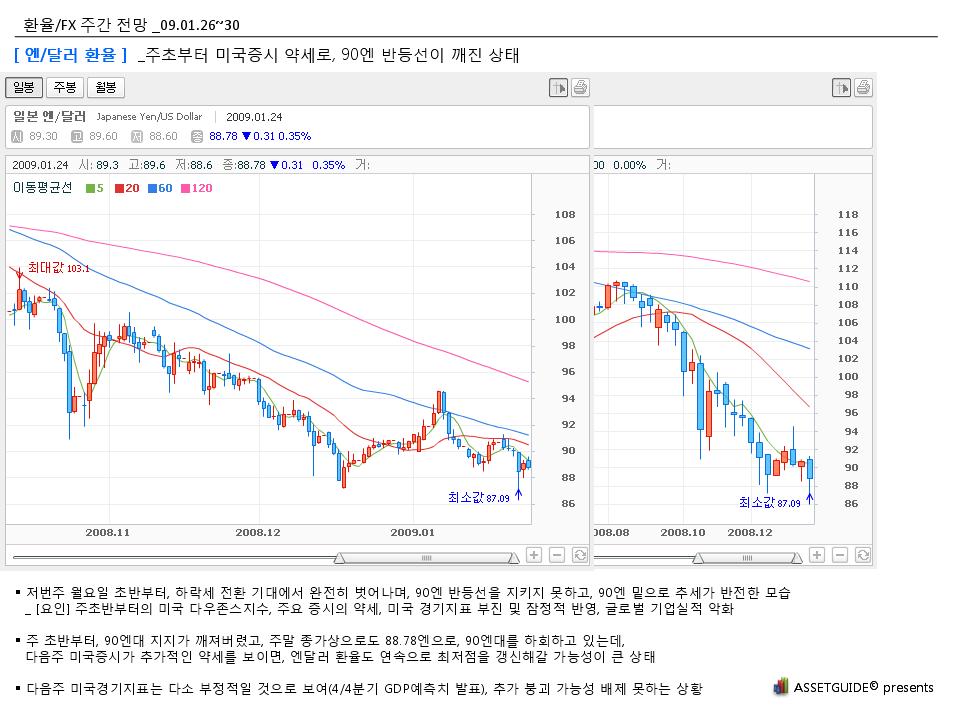

2월 첫주 해외변수가 불확실하고, 기술적으로, 경기지표 내용으로도 경계가 필요한 내용들이 대기하고 있으므로, 미국시장을 확인하면서 대응하는 것이 좋아보입니다.

KOSPI Sunvening Brief _09.02.02~06

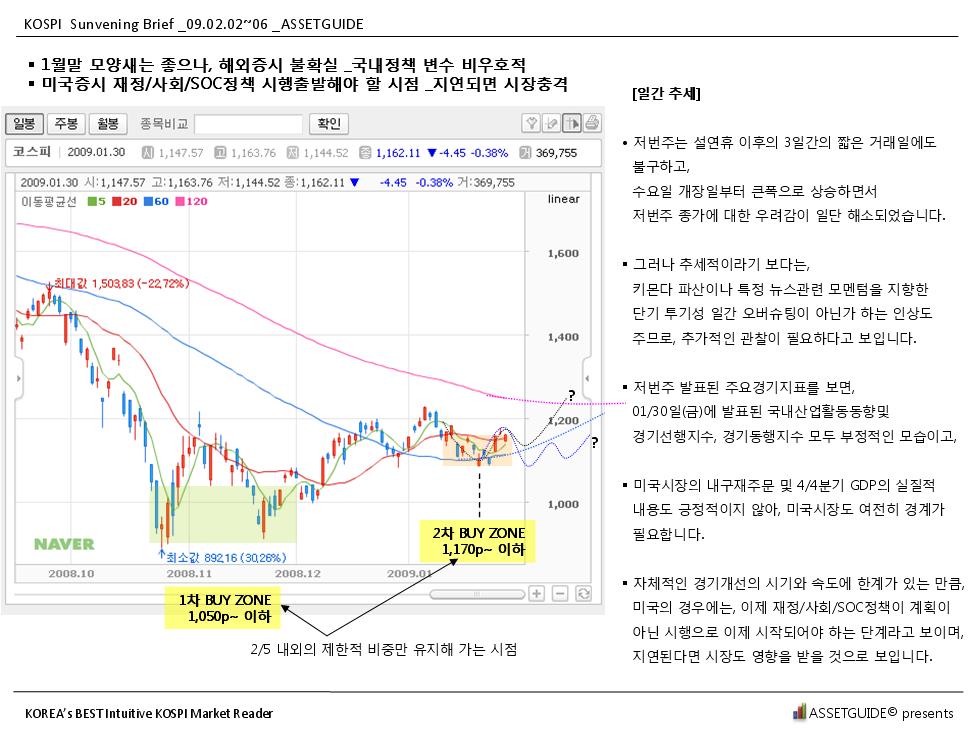

1월말 모양새는 좋으나, 해외증시 불확실 _국내정책 변수 비우호적

미국증시 재정/사회/SOC정책 시행출발해야 할 시점 _지연되면 시장충격

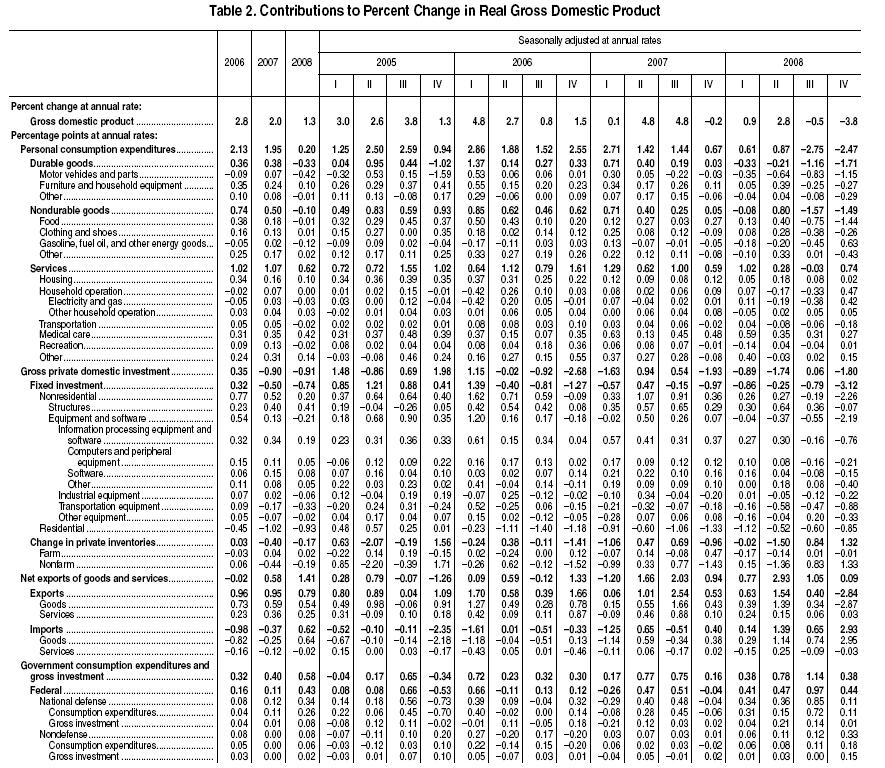

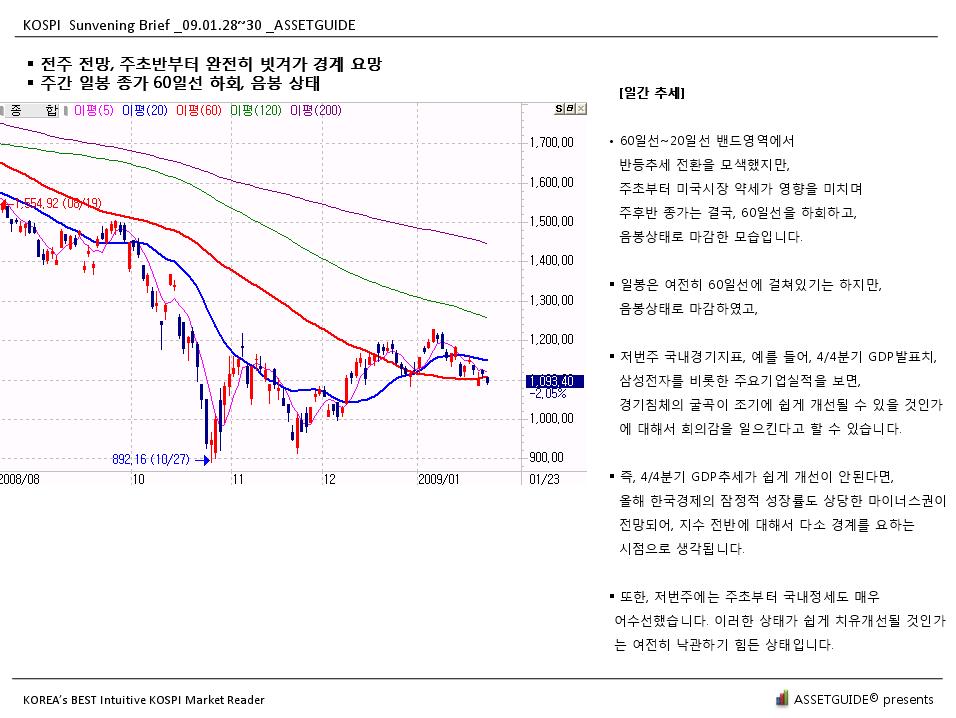

[일간 추세]

저번주는 설연휴 이후의 3일간의 짧은 거래일에도 불구하고, 수요일 개장일부터 큰폭으로 상승하면서 저번주 종가에 대한 우려감이 일단 해소되었습니다.

그러나 추세적이라기 보다는, 키몬다 파산이나 특정 뉴스관련 모멘텀을 지향한 단기 투기성 일간 오버슈팅이 아닌가 하는 인상도 주므로, 추가적인 관찰이 필요하다고 보입니다.

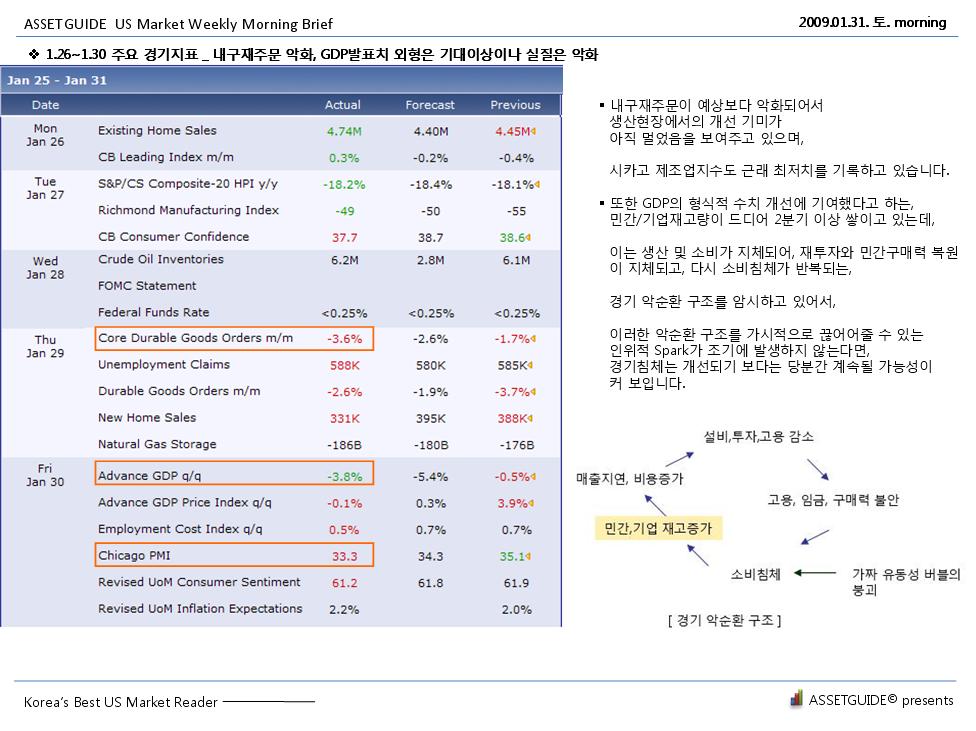

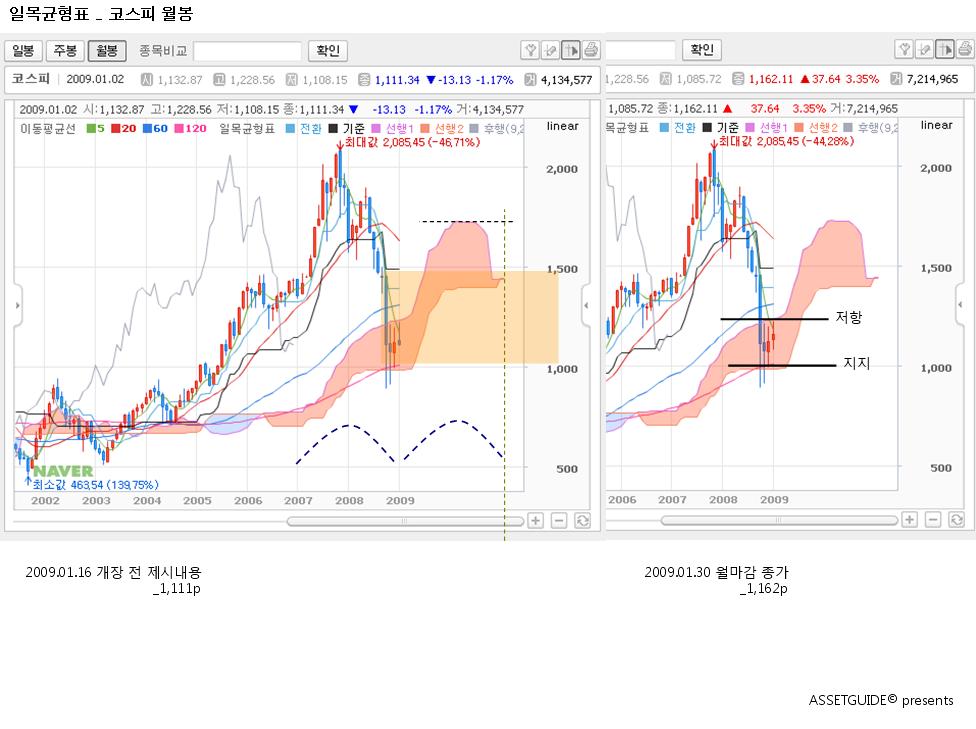

저번주 발표된 주요경기지표를 보면, 01/30일(금)에 발표된 국내산업활동동향 및 경기선행지수, 경기동행지수 모두 부정적인 모습이고,

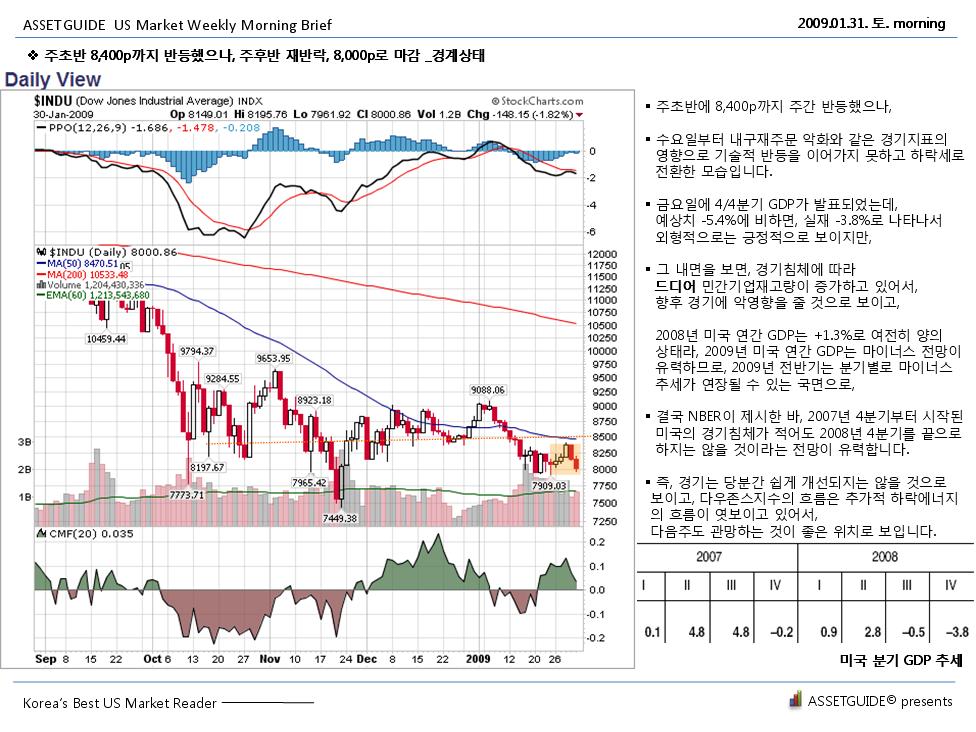

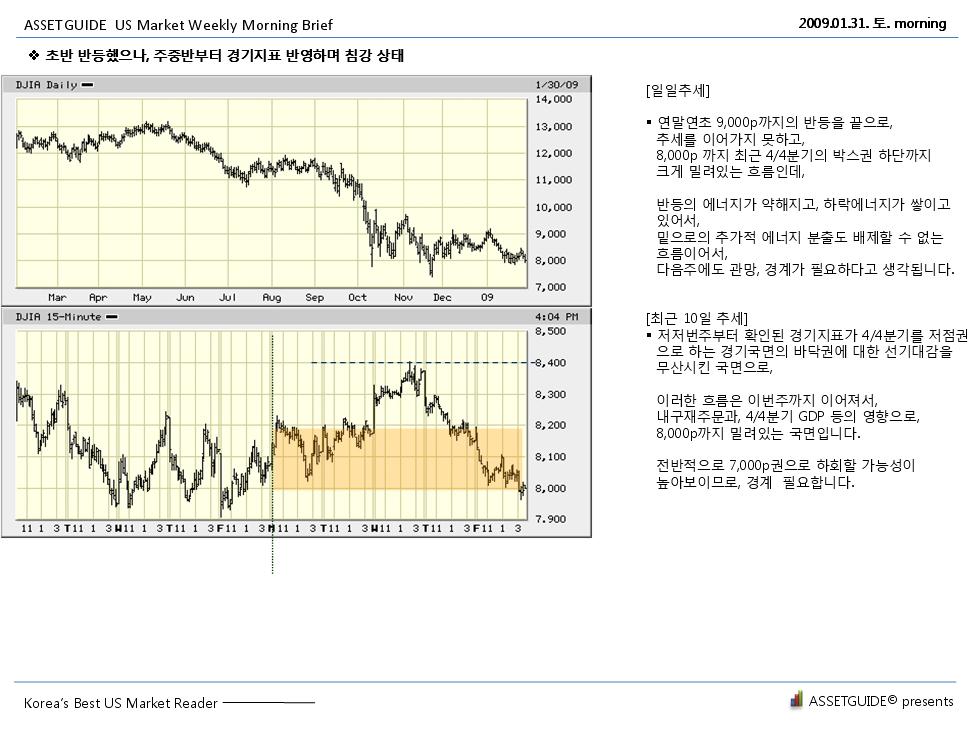

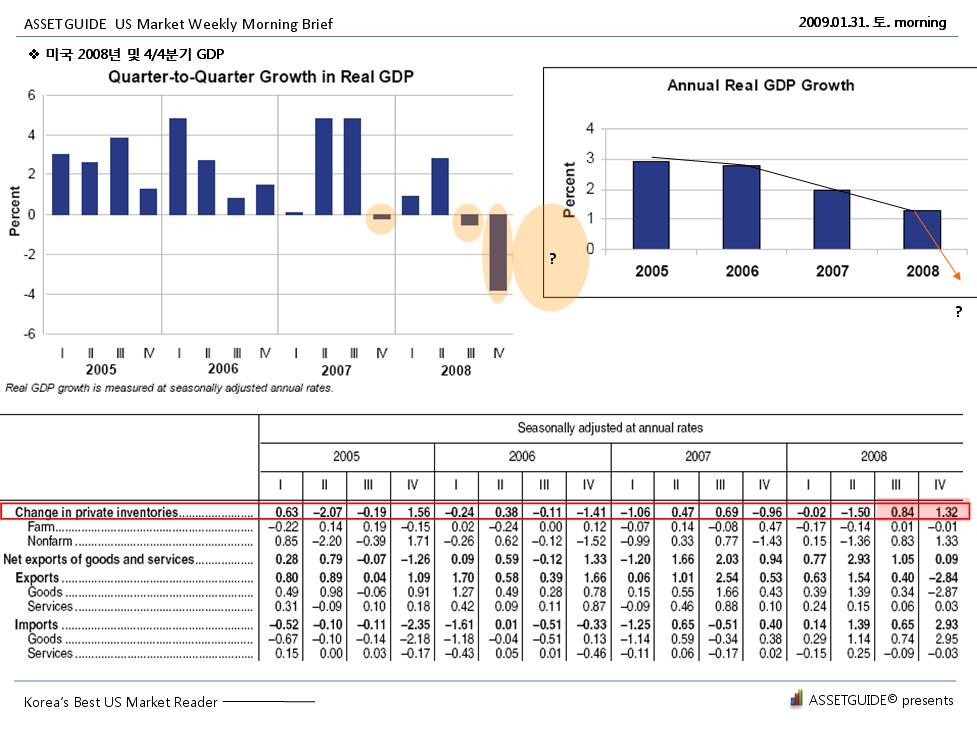

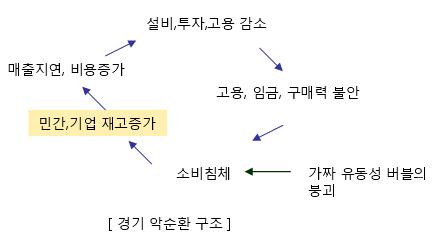

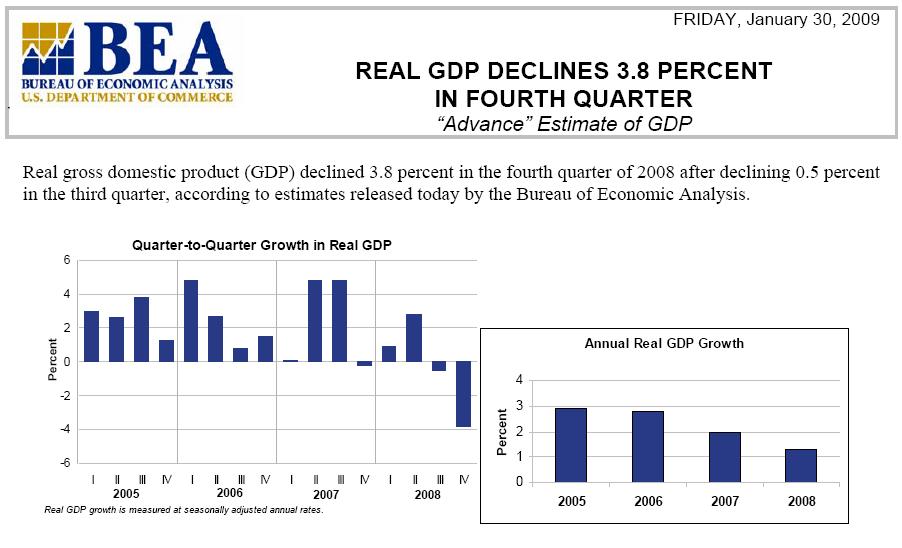

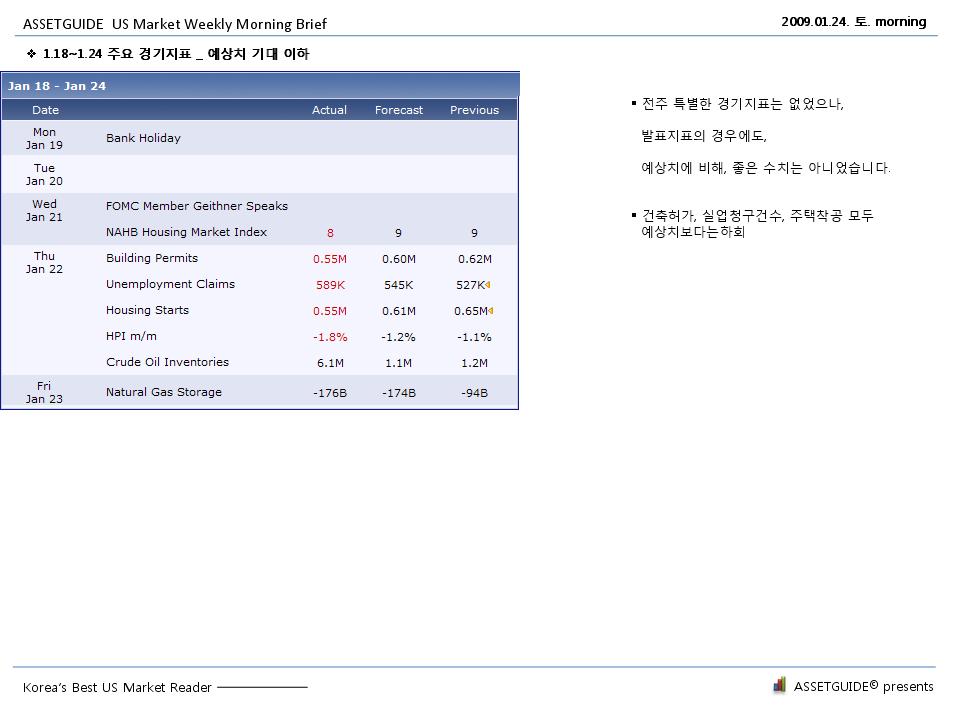

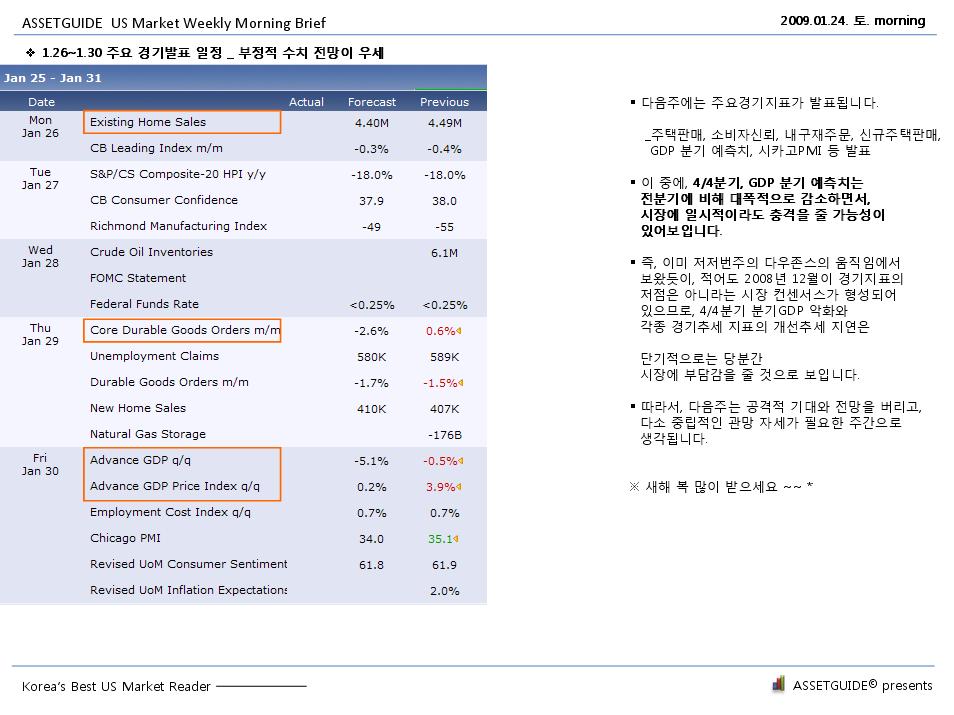

미국시장의 내구재주문 및 4/4분기 GDP의 실질적 내용도 긍정적이지 않아, 미국시장도 여전히 경계가 필요합니다.

자체적인 경기개선의 시기와 속도에 한계가 있는 만큼, 미국의 경우에는, 이제 재정/사회/SOC정책이 계획이 아닌 시행으로 이제 시작되어야 하는 단계라고 보이며, 지연된다면 시장도 영향을 받을 것으로 보입니다.

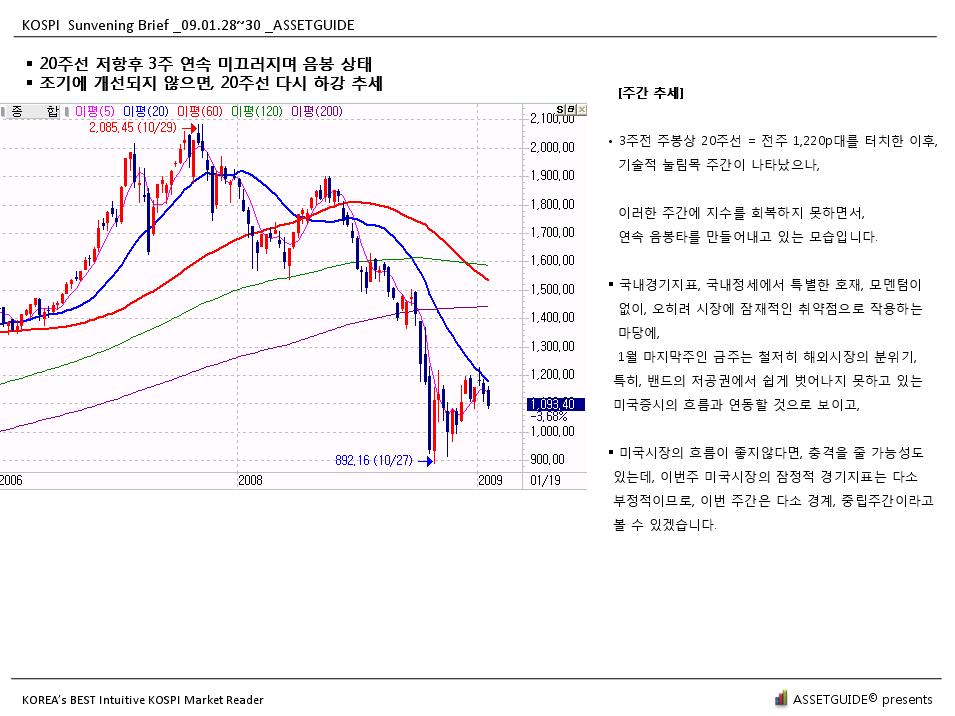

20주선과 최초 접촉후 3주간 눌림목이후 다시 만난 상태

해외변수 불확실하여 초반에 확인 필요

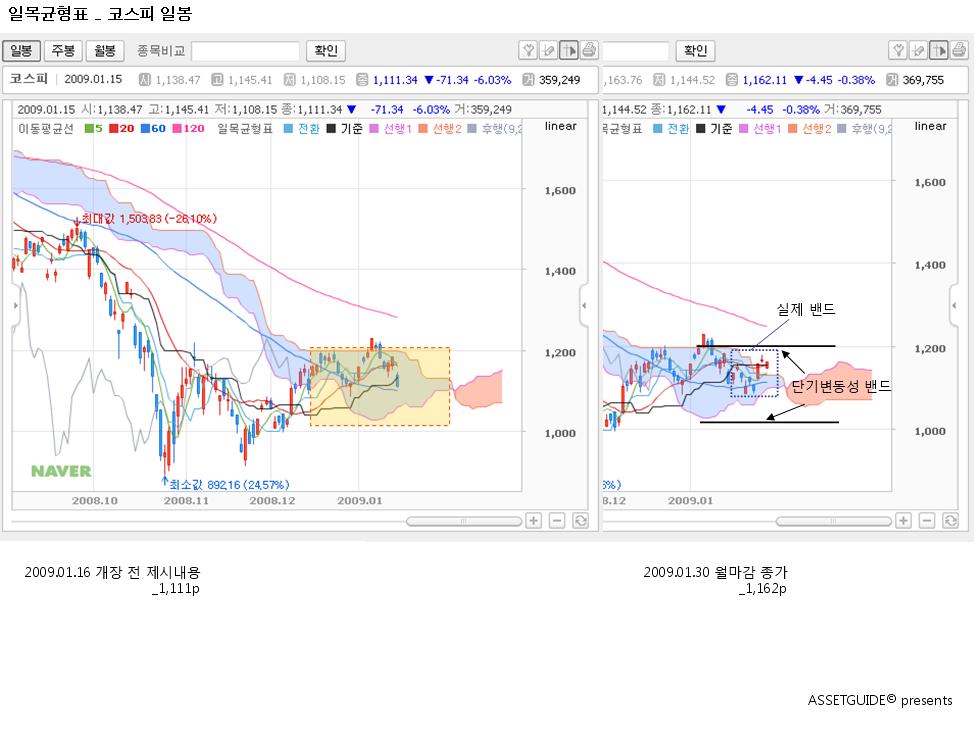

[주간 추세]

저번주는 3주간의 눌림목 이후에, 뉴스성 호재로 주초반의 출발이 상승세를 보이면서, 3거래일, 주간 흐름이 양봉으로 형성된 모습입니다.

20주선 부근까지 재차 반등이 나타나긴 했지만, 다음주 해외시장이 우호적이지 않다면, 바로 올라서기는 힘들 수 있고,

해외시장의 추동력이 없이, 국내경기 변수만으로 돌아서기에는 경기지표의 내용으로 볼 때, 다소 어렵지 않을까 생각됩니다.

그러나 1,150p 이하에서는 2/5정도의 비중을 계속 유지해 가며, 시간의 경과를 유유자적하자는 전략이므로, 현재 이러한 비중에 맞다면

다음주도 관망이 이어지는 구간으로 볼 수 있습니다.

그러나 기술적 검토 이외의 실질적 내용은, 다음주에도 매우 불안, 불확실한 모습을 보일 것으로 생각됩니다.

_국내정세 불확실, 국내경기지표 부정적, 미국시장 경기지표 부정적, 단발성 뉴스가 아닌 재정/사회/SOC정책 집행/시행의 지연 등

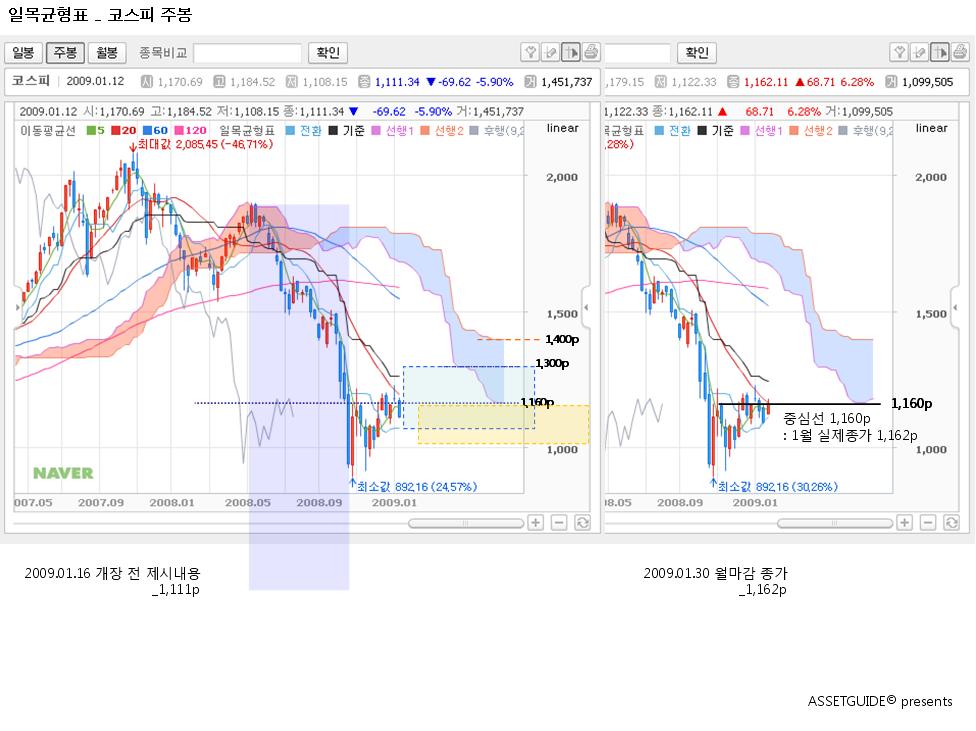

5개월선 접촉 이후 밀리기는 했지만, 월말 뚝심으로 1월봉은 양봉 형성

2월의 초반 흐름 현재 불확실

[월간 추세]

월봉상으로는 월간 저점과 고점 사이에 충분한 변동성이 나타날 수 있으므로, 월초반부터 선재적으로 공격적으로 나설 필요는 없다고 보입니다.

2월 첫주는, 미국시장의 경우 약세 에너지가 일단 먼저 득세할 것으로 보여, 해외시장의 흐름을 먼저 관찰하고 대응하는 것이 좋아보입니다.

1월의 경우, 지수변동밴드는 1,080p대~1,220p대였고, 시가는 1,130p대였습니다.

이러한 1월밴드를 일단 참고하여, 2월을 대응하면 되겠지만, 초반은 다소 관망이 좋아보입니다.

[전략] 2/5~3/5 정도의 비중만 선택적으로 유지

'Market(o)' 카테고리의 다른 글

| 국제 유가 흐름 _Crude Oil 선물 _$40달러선에서 안정화 _09.02.03 (0) | 2009.02.03 |

|---|---|

| 환율, FX 주간전망 _09.02.02~06 _변동성 확대 가능성 (0) | 2009.02.01 |

| 미국증시 주간전망 _09.02.02~02.06 _경기개선 지연, 추가하락파 경계 단계 (0) | 2009.01.31 |

| 미국 GDP, 경제성장률, -3.8% _내용부정적 _경기회복 지연 전망 (0) | 2009.01.31 |

|

| |||||