|

|

||||

그림을 클릭하면 잘 나옵니다.

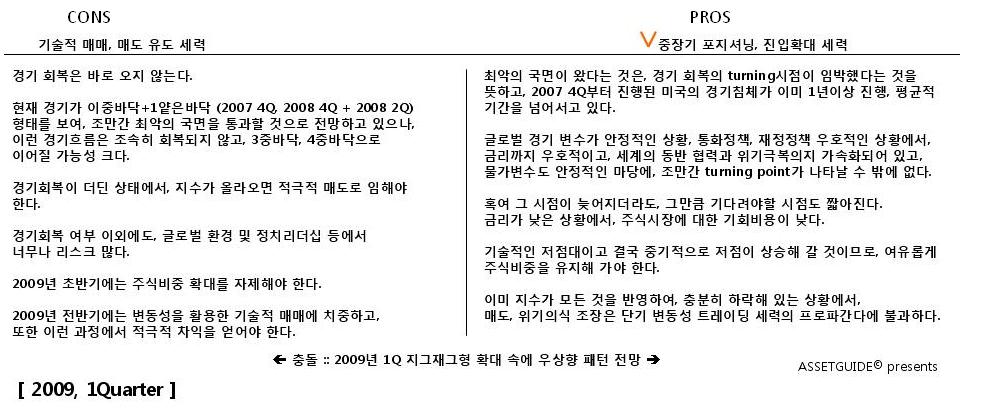

코스피의 경우, 1,170p 이하에서, 즉, 1,100p대에서의 2차 매수진입 기회 구간으로 보는 기존 전략과 스탠스를 그대로 유지합니다.

동일한 전략과 스탠스 유지

2차 BUY ZONE : 1,170p 이하 활용

2008년 10월말부터 제시한 바, 동일한 전략과 스탠스를 계속 유지합니다.

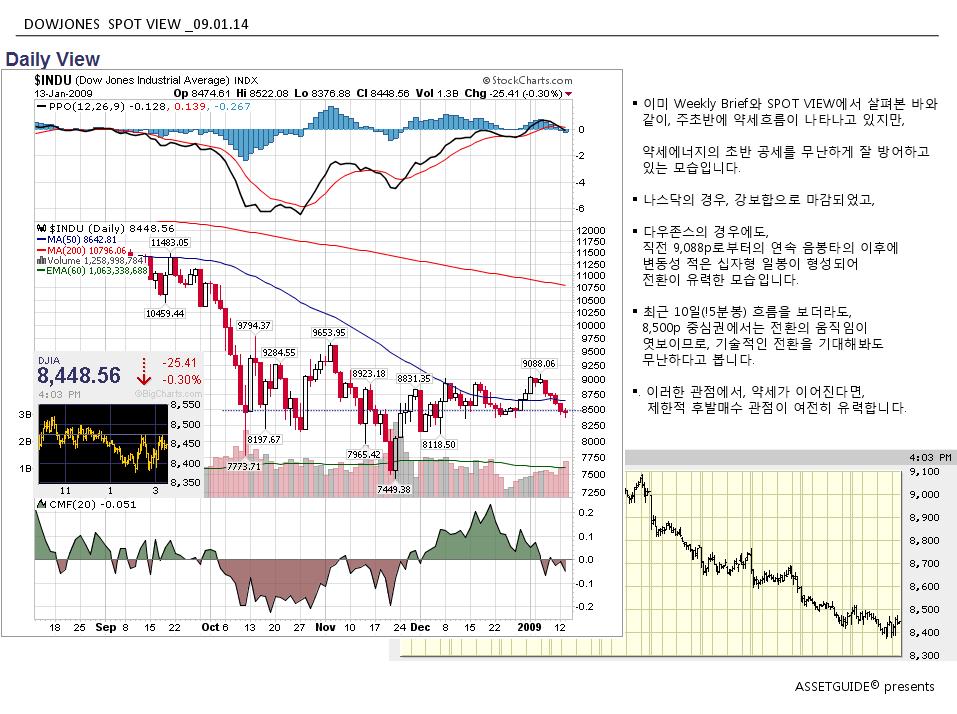

또한, 금주의 주간 Sunvening Brief와 SPOT에서 살펴본 바와 같이,

1,170p 이하는 후발 재진입 기회로 활용하는, 동일한 전략과 스탠스를 유지합니다.

현재 매수 추천 지수대는 1,100p대로 상향되어진 상태이며,

1분기내 매수비중은, 2/5~2/4 선을 제시하고 있습니다. (공격적 Trading Buy&Seller는 ~3/5선)

향후 하반기나 내년까지를 고려한 저점대에서의 차분한 대응이므로,

지수가 하루 이틀, 혹은 일주일 더디게 간다고 해서, 조바심 낼 것은 없는 시점입니다.

'Market(o)' 카테고리의 다른 글

| 경기 당분간 안좋은데, 주가지수 더 빠지기 힘든 이유 (0) | 2009.01.16 |

|---|---|

| 일목균형표, 코스피 현재 위치 _매집구간 _09.01. (2) | 2009.01.16 |

| 미국증시, 다우존스 모닝 브리프 _09.01.15 _선기대감 무산 반영, 하단으로 후퇴 (0) | 2009.01.15 |

| 15개 종목, 이틀간 평균 4.05% 상승 _코스피 포트폴리오 (0) | 2009.01.14 |

|

| |||||