|

|

||||

일목균형표를 참조할 때, 코스피는 2011년 초입까지 1,500p를 돌파할 것으로 전망됩니다.

일목균형표를 참조한 코스피 현재 위치 _09.02.09 _2011년 초입 1,500p 돌파 전망 _assetguide

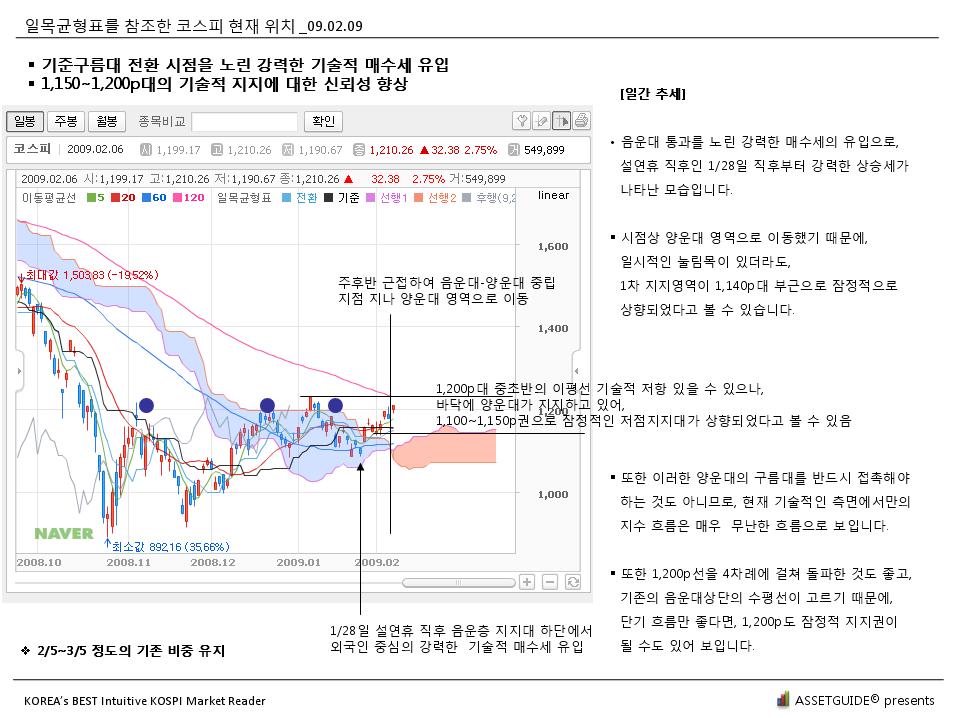

[일간 추세]

기준구름대 전환 시점을 노린 강력한 기술적 매수세 유입, 1,150~1,200p대의 기술적 지지에 대한 신뢰성 향상

1/28일 설연휴 직후 음운층 지지대 하단에서 외국인 중심의 강력한 기술적 매수세 유입

주후반 근접하여 음운대-양운대 중립지점 지나 양운대 영역으로 이동

1,200p대 중초반의 이평선 기술적 저항 있을 수 있으나, 바닥에 양운대가 지지하고 있어,

1,100~1,150p권으로 잠정적인 저점지지대가 상향되었다고 볼 수 있음

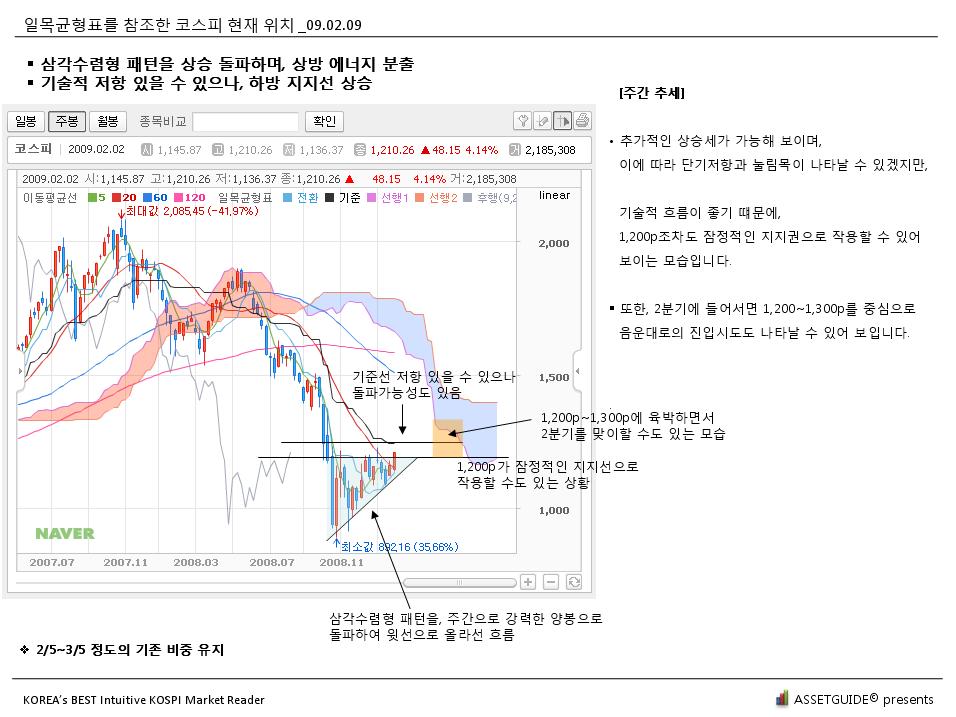

[주간 추세]

삼각수렴형 패턴을 상승 돌파하며, 상방 에너지 분출, 기술적 저항 있을 수 있으나, 하방 지지선 상승

삼각수렴형 패턴을, 주간으로 강력한 양봉으로 돌파하여 윗선으로 올라선 흐름

기준선 저항 있을 수 있으나 돌파가능성도 있음

1,200p가 잠정적인 지지선으로 작용할 수도 있는 상황

1,200p~1,300p에 육박하면서 2분기를 맞이할 수도 있는 모습

추가적인 상승세가 가능해 보이며, 이에 따라 단기저항과 눌림목이 나타날 수 있겠지만,

기술적 흐름이 좋기 떄문에, 1,200p조차도 잠정적인 지지권으로 작용할 수 있어 보이는 모습입니다.

또한, 2분기에 들어서면 1,200~1,300p를 중심으로 음운대로의 진입시도도 나타날 수 있어 보입니다.

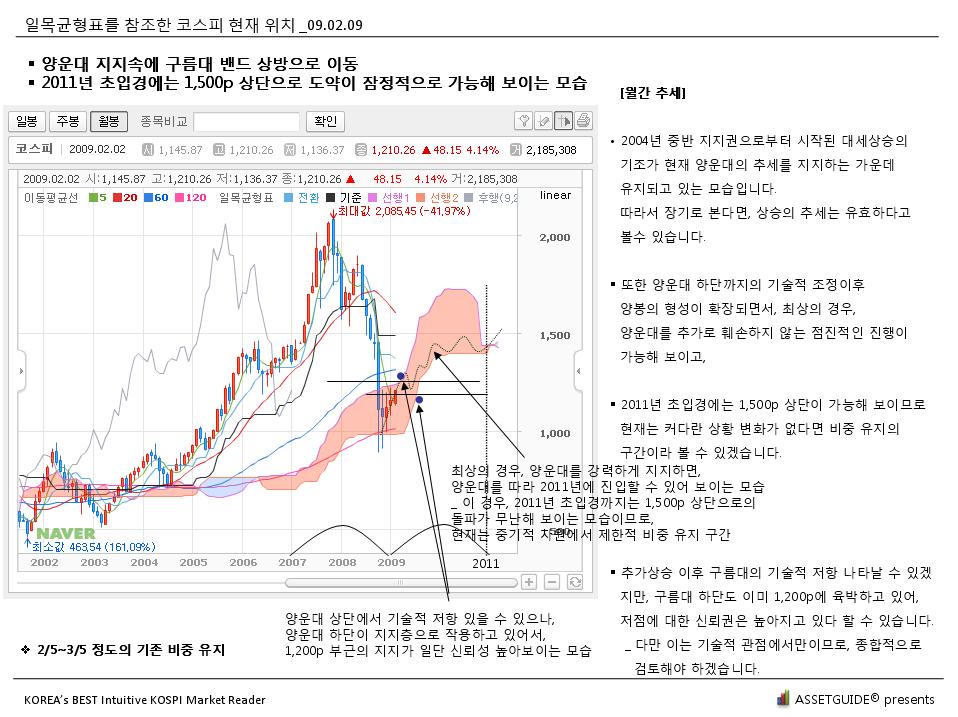

[월간 추세]

양운대 지지속에 구름대 밴드 상방으로 이동

2011년 초입경에는 1,500p 상단으로 도약이 잠정적으로 가능해 보이는 모습

양운대 상단에서 기술적 저항 있을 수 있으나, 양운대 하단이 지지층으로 작용하고 있어서, 1,200p 부근의 지지가 일단 신뢰성 높아보이는 모습

최상의 경우, 양운대를 강력하게 지지하면, 양운대를 따라 2011년에 진입할 수 있어 보이는 모습

_ 이 경우, 2011년 초입경까지는 1,500p 상단으로의 돌파가 무난해 보이는 모습이므로, 현재는 중기적 차원에서 제한적 비중 유지 구간

2004년 중반 지지권으로부터 시작된 대세상승의 기조가 현재 양운대의 추세를 지지하는 가운데 유지되고 있는 모습입니다.

따라서 장기로 본다면, 상승의 추세는 유효하다고 볼 수 있습니다.

또한 양운대 하단까지의 기술적 조정이후 양봉의 형성이 확장되면서, 최상의 경우, 양운대를 추가로 훼손하지 않는 점진적인 진행이 가능해 보이고,

2011년 초입경에는 1,500p 상단이 가능해 보이므로 현재는 커다란 상황 변화가 없다면 비중 유지의 구간이라 볼 수 있겠습니다.

추가상승 이후 구름대의 기술적 저항 나타날 수 있겠지만, 구름대 하단도 이미 1,200p에 육박하고 있어, 저점에 대한 신뢰권은 높아지고 있다 할 수 있습니다.

_ 다만 이는 기술적 관점에서만이므로, 종합적으로 검토해야 하겠습니다.

2/5~3/5 정도의 기존 비중 유지 전략이 계속 유효합니다.

'Market(o)' 카테고리의 다른 글

| 다우존스, 나스닥 실시간 (0) | 2009.02.10 |

|---|---|

| 국내증시 코스피 주간전망 _02.09~13 _삼각수렴형 탈출, 초기밴드 확장 (0) | 2009.02.08 |

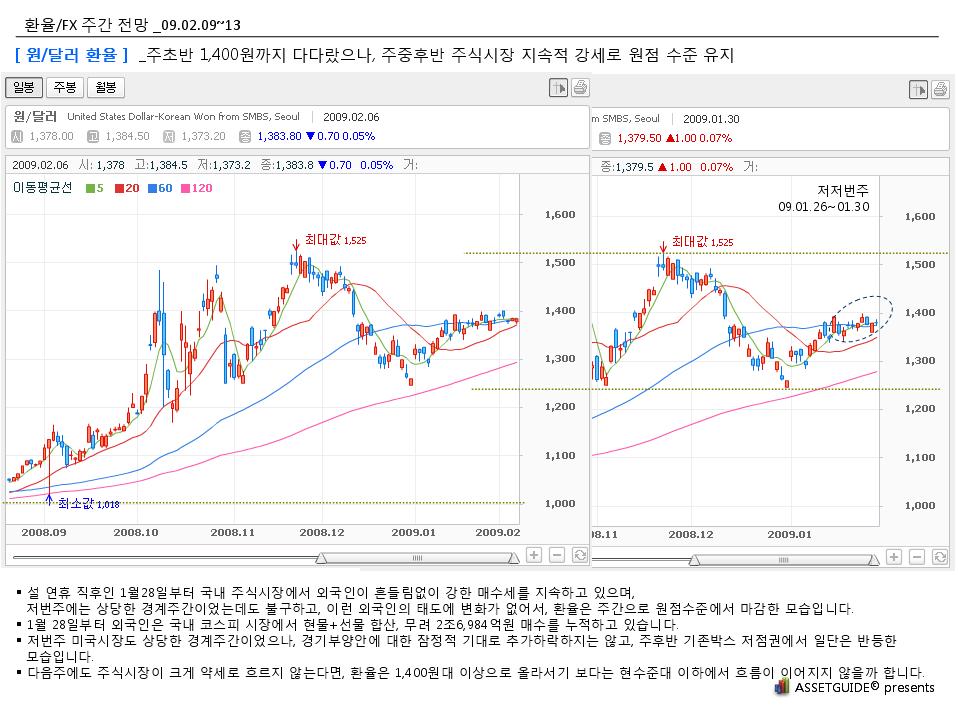

| 환율,FX 주간전망 _09.02.09~02.13 _다소 안도, 안정화 추세 (0) | 2009.02.08 |

| 미국증시 주간전망 _09.02.09~02.13 _경기부양안에 대한 기대 (0) | 2009.02.07 |

|

| |||||