미국경기, 미국증시와 연동성이 강한 국내경기, 국내증시의 경우, 미국의 추가침체, 세계경제 위축, 여기에 더하여 국내 내수부분의 부진과 체력 부족으로 추가타격을 받을 수

밖에 없는 위치로, 미국증시 주간전망에서 살펴본 바와 같이, 미국증시가 추가침체로 가게되면, 여러번 지지력을 보여준 10년선(=120개월선) 조차도 붕괴될 수 밖에 없습니다.

전반적으로 2009년 초반의 세계경제는 당초 전망과는 달리 추가 침체후, 침체국면이 장기화될 수도 있는 징조를 보이고 있습니다. 이 경우, 주식시장은 상승-하락-에너지결집 후 점진적인 상승이라는 기존의 시나리오와는 달리, 실제로 코스피(KOSPI)는 10년선을 붕괴시키면서, 10년선 밑단에서 침체와 횡보 국면이, 세계경제 침체를 추종하여, 장기화될 가능성도 열려 있다고 보입니다.

즉, 회복이 필요한 시점에 다우존스나 코스피나 회복에 실패하는 조짐이 나타나면서, 국내증시 KOSPI의 경우에는 10년선 하회 장기화라는 새로운 시나리오가 유력하게 등장하였습니다.

그림을 클릭하면 잘 나옵니다.

KOSPI Sunvening Brief _09.03.02~03.06 _ASSETGUIDE 2009.02.28. 토

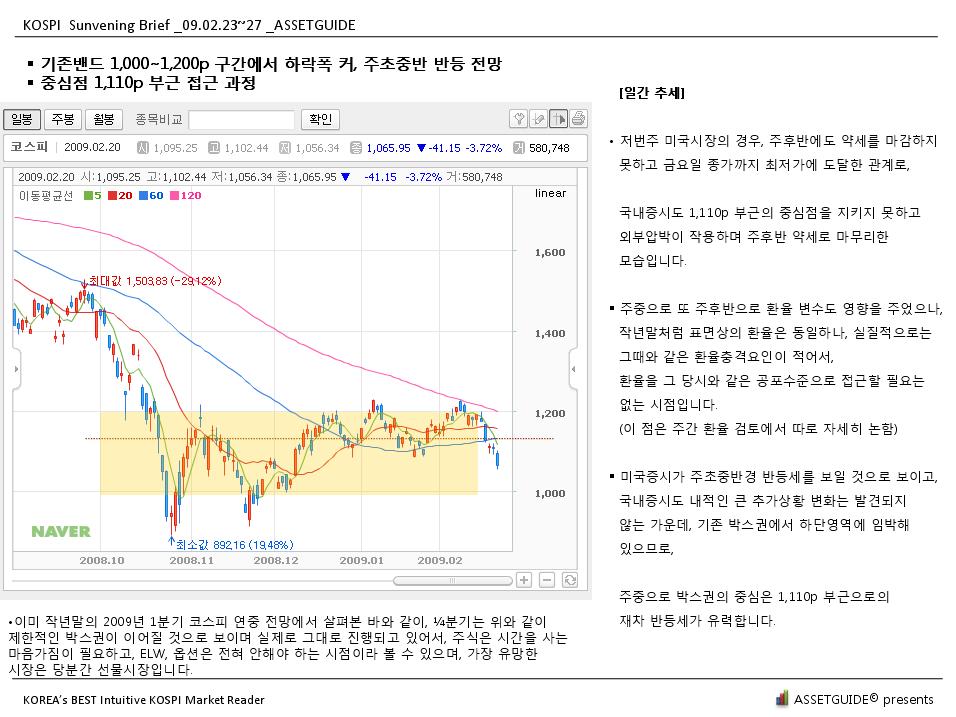

중심점 1,110p 복귀 실패, 추가 하락 전망

[일간 추세]

주간에 1,100p를 장중 현선물 매매 수급에 따라 일시적으로 도달했으나, 중심점 1,110p에는

이르지 못하고 밀린 모습입니다.

주간 시초가는 살짝 웃돌고 있으나, 기존의 1,100~1,200p 구간의 박스권이 깨지면서,

주요 이평선도 다 하회하고 있는 모습입니다.

경기가 단기에 크게 개선될 조짐은 없는 가운데, 미국증시는 최근 1분기 이상의 박스권을 뒤로 하고,

경기지표에 따라, 추가하락 하려는 흐름을 보이고 있습니다.

이에 따라, 대미, 수출 의존성이 큰 국내증시의 경우, 이러한 추가침체와, 세계무역, 세계경제의 축소에

타격받을 수 밖에 없습니다.

기존에 1.050p선 이하에서 2/5선을 매집한 바 있으나, 추가하락의 폭과 그 지속기간이 경계를 요할만큼

깊을 수 있다고 보이므로, 이 비중에서 절반을 털어내고 줄이는 것이 좋아보입니다.

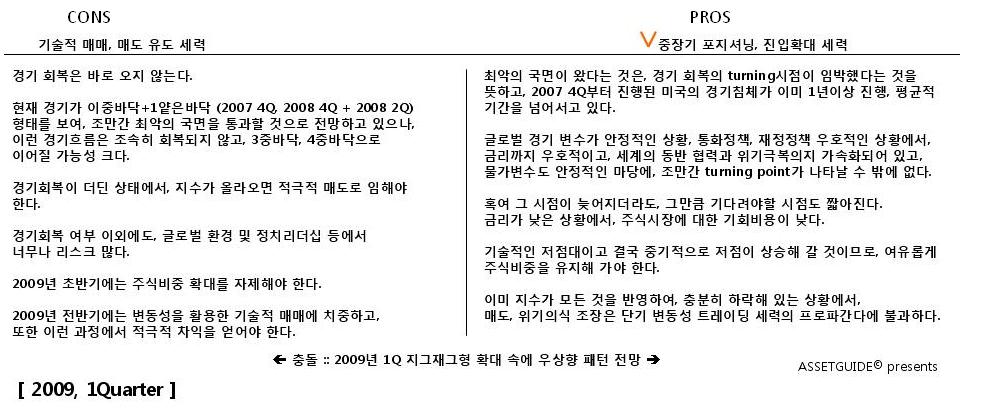

이미 작년말의 2009년 1분기 코스피 연중 전망에서 살펴본 바와 같이,

¼분기는 위와 같이 주식, ELW, 옵션 보다는 선물시장이 시장 흐름상으로는 우월한 시장입니다.

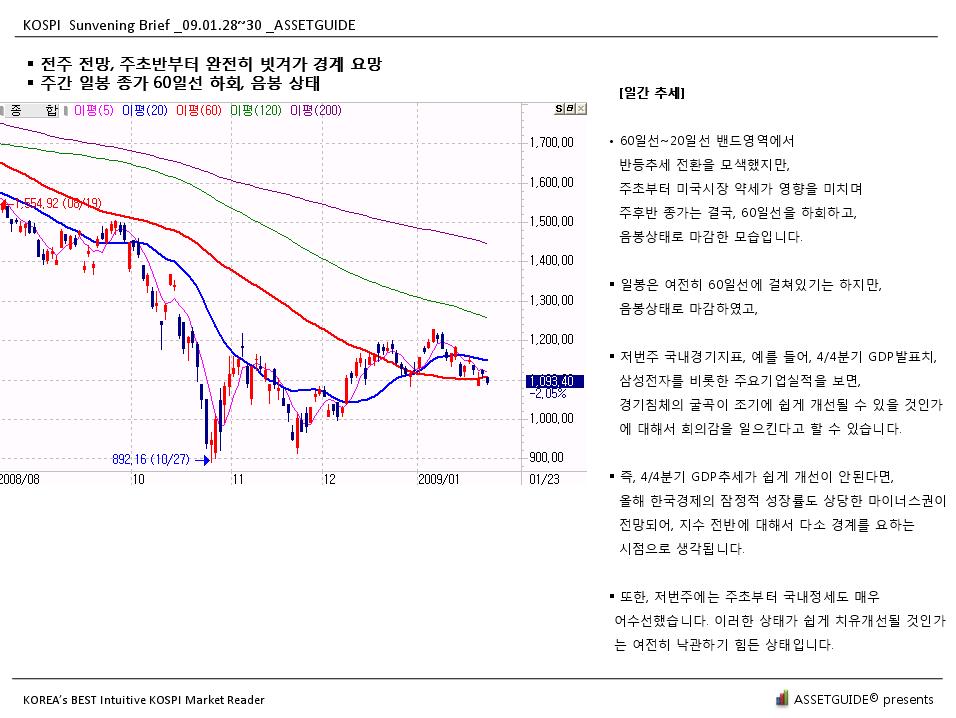

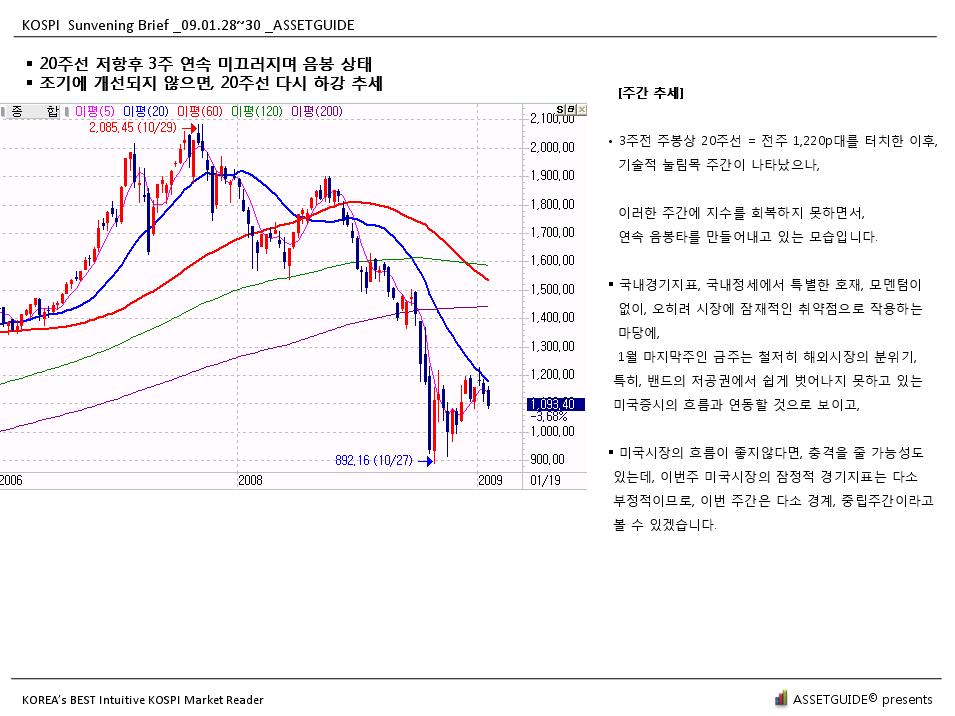

20주선 회복실패, 저항맞고 미끄러져

추가하락 진행되면 20주선 다시 각도 하향

[주간 추세]

최근래 1개월간 20주선을 돌파하며 상황호전되는 듯 했으나,

20주선을 미끄러진 이후로, 반등이 기대됐던 금주에 큰 폭의 회복에 실패하며,

소위 ‘명함만 내밀고’ 있는 형국입니다.

다음주에 추가하락이 진행된다면, 1차로 2008년 10월 전후의 전저점 부근을 확인하는

W자형의 패턴이 추가로 진행될 가능성도 높습니다.

120개월선 지지해주었으나, 자꾸 테스트 당하면 붕괴될 것

현 정권 내 이미 붕괴된 60개월선(=5년선,정권선)은 물론, 120개월 하회 장기화될 가능성 높아

[월간 추세]

전반적으로 흐름은 안좋게 진행되고 있습니다.

미국경기개선의 속도가 지연됨은 물론, 2009년 1분기 현재까지도 추가 악화하는 상황이

현실로 나타나고 있고, 이러한 추세를 단절시키고 방향을 돌려줄

적극적인 경기부양의 속도와 폭도 지연되고 있습니다.

기존의 하락파의 종결을 의미하는 추세의 연장으로써의 하락파가 아니라,

기존추세와 단절된 새로운 하락의 추세가 형성될 가능성이 높아서, 이런 추세는 기존의 코스피에서

장기적으로 나타났던 장기횡보, 박스권의 패턴이(예컨대, 2001~2004년 초반과 같은 패턴)

현 정권의 임기 내내 지속될 가능성도 높아지고 있습니다.

즉, 기존의 낙관적 전망과는 달리, 이미 저항인 60개월(=5년선,정권선)은 물론,

120개월(=10년선)선도 무너지면서, 1,000p 이하가 장기적으로 고착화될 가능성이

높아지고 있습니다.

저번주를 기점으로, 낙관적 전망과 어긋나는 시장 흐름이 관찰되고,

향후 흐름도 부정적이므로, 주식비중을 일괄적으로 축소합니다.

10년선을 저항으로, 아래로 장기간 패일 가능성이 새로운 시나리오로 등장하였음