미국시장의 위기는 어떻게, 왜 시작되었을까요?

** 미국의 위기는 가짜화폐들의 득세(得勢)와 파국으로부터 왔는데, 진짜화폐들이 이를 대체해가는 것이 결국 숙명과 같은 해결책이고,

진짜화폐들에는 생명력(vitalization) 불어넣는 과정 있어야 하므로, 대규모 재정, SOC사업과 자본주의의 질적, 외연적 추가확대를 도모할 수 밖에 없다는

향후 전망을 암시하는 글입니다. __ 이 점은 조만간 새글로 미국 오바마정권을 전망하면서 말씀드리고자 합니다.

차후 미국의 경과를 이해하는데, preview로 보면 좋을 것입니다.

이 시나리오는 실제로 결과로 나타나서 상황종료, 완결된 시나리오이며, 2008년 연중으로, 또한 2008년 하반기, 2009년에 이르기까지, 그 해결책이 단계적으로 진행되고 있습니다. 즉, 이미 위기는 경제충격, 시장충격으로 이미 터진 상태이고, 이제 회복 모색의 단계로 이미 들어서고 있는 상태입니다.

(이하 그림을 클릭하면 잘 나옵니다. 이 글은 2008년 1월 20일에 작성공개된 글입니다.)

<금융시장의 후퇴와 신용, 유동성 시장의 붕괴 : 가짜 화폐들의 퇴장과 재조정 국면>

1. 신용, 유동성시장 후퇴 조짐

지금 세계시장이 당면하고 있는 문제는 금융시장의 후퇴와 '붕괴'라고도 표현할 수 있을만한, 신용, 유동성시장의 상당한 후퇴, 침체 조짐이다.

2000년대 이후로, 세계 금융시장의 거의 하나의 단일권을 이루며, 성장의 랠리를 구가할 수 있었던 이유는,

각종 금융파생상품(derivatives)의 발달로 인해, 실물과 현물, 더하여 계약까지를 기초자산으로 하여 다양한 파생상품들이 통화를 넘어서는 신용창조(일종의 통화, 유동성공급확대 효과)의 순기능을 발휘하여 왔기 때문이다.

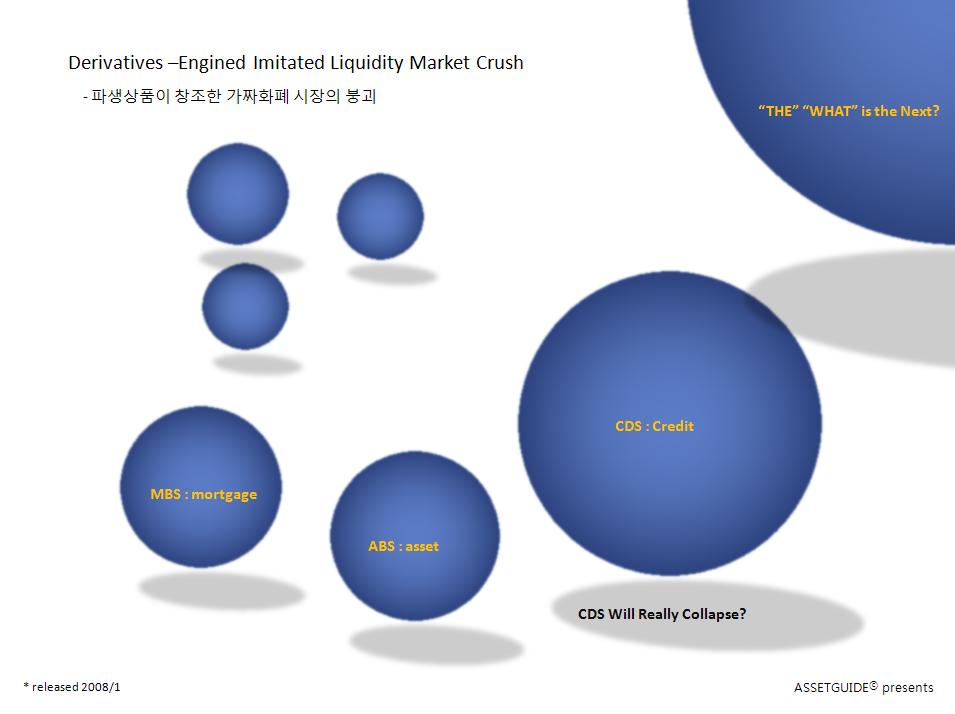

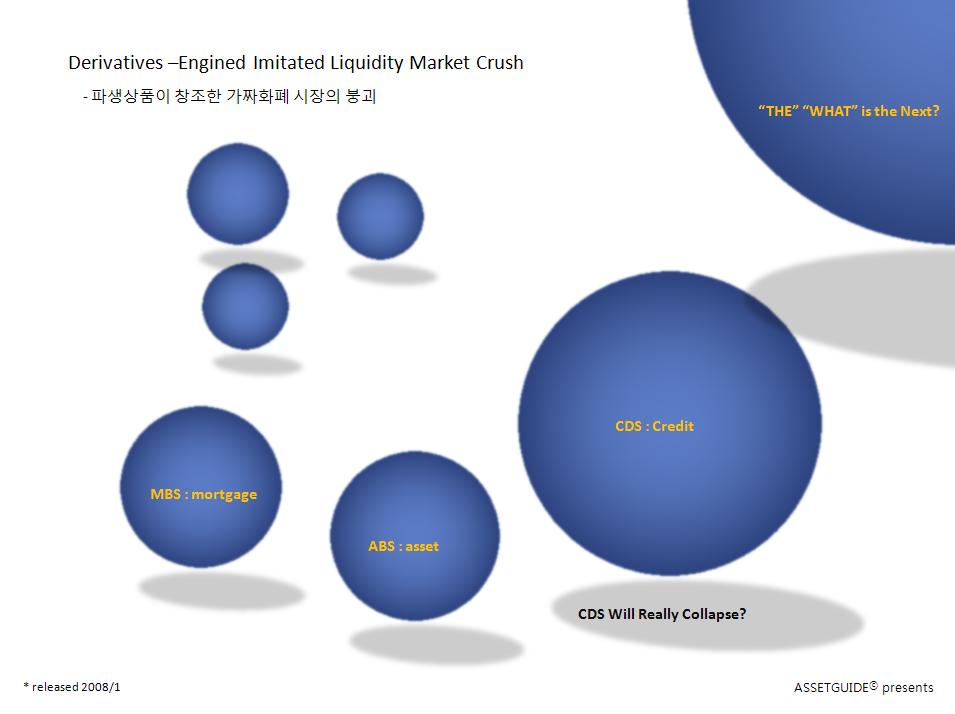

예컨대, ABS(Asset-Backed Securities)나 MBS(Mortgage-Backed Securities), CDS(Credit Default Swap), CDO(Credit Default Option)와 같은 신용파생상품(Credit Derivatives) 등을 들 수 있다.

일례로, 현재 미국시장에서 문제가 되고 있는 서브프라임모기지는, 모기지채권을 기초자산으로 활용된 다양한 파생상품발 결제, 유동성 위기라고 볼 수 있다.

작년 하반기까지만 하더라도, 이러한 미국발 위기의 본질은 비정형화된(즉, 당사자들간의 양면계약의 형태로써 정형화되어 있지도 않고, 그 총실체와 총규모도 파악할 수 없는) 파생상품 계약 당사자간에서 발생하는 일시적인 기술적인 문제로 생각되었다. (예를 들어, 비정형화된 선도계약과, 시장에서 정형화된 선물계약의 차이를 생각해 보면 된다. Fowards 와 Futures 의 차이)

그러나, 현실적으로 나타나고 있는 위기의 본질과, 미국인들이 받아들이고 있는 위기의 현상은 이것이 결코 단순한 일시적 문제가 아니라, 미국 더 나아가 세계금융 시장 전체를 뒤흔들 중대한 위기국면이 도래했다는 것을 점점 분명하게 나타내고 있다.

2. 금융파생상품이 공급한 유동성버블 터지고 있어

서두에서 밝혔듯이, 각종 파생금융상품들은 금융시장의 선진화와 유동성 확대에 상당한 기여를 해왔고, 세계시장에 엄청난 윤활유와 같은 기름칠을 해 왔다. 이러한 파생상품들(Derivatives)에는 다양한 종류가 있는데, 그 주요한 기초자산으로는, 우리가 잘 아는 지수(Index)로부터 Fixed Income(채권), Interest(금리), Currency(통화), Commodities(상품)은 물론, 현재 그 첨단이라고 일컬어지는 신용(Credit)까지 다양하게 펼쳐져 있다.

이 중에 특히, 신용(Credit)은 파생상품에서 최첨단으로 취급되며, 최근 수년간 그 규모에서 엄청난 가속도의 성장을 이어왔다고 일컬어지고 있다.

현재 미국발 위기의 본질은 바로 이런 측면에서 엄청난 중대국면으로 조만간 위기의 전세계적 확산이 나타날 가능성이 농후해졌다.

미국발 위기의 본질은, 금융파생상품 시장이 본질적으로 붕괴하고 있다는 점이다. (나중에 어떤 식으로든 재건되겠지만, 지금은 위기의 폭발, 해체 단계 초기 국면으로 볼 수 있음)

다시 말하면, Derivatives Market이 붕괴 조짐을 보이고 있다.

미국은 이미 Derivatives로 인해 한 차례 큰 충격을 받은 바 있다.

그것은 다름 아니라, 바로 87년의 '블랙먼데이'이다. 블랙먼데이는 지수선물과 프로그램매매(Indexs Derivatives, PR매매)의 기술적이고 현실적인 결함과 그것이 붕괴되었을 때의 처참한 광경을 엄청난 역사적 사건으로 각인시켜주었다.

그로부터 20여년, 미국은 다시 한 번 Derivatives Market으로부터의 충격, 붕괴에 직면해 있다. 어느 순간 그것은 결국 자율적인 재조정으로 새로운 질서로 귀결되겠지만(selfish re-adjustment), 그것은 이미 시작이라는 점에서, 어떤 식으로 붕괴를 보이고, 그 결과는 어떠하고, 그것이 어떠한 재조정으로 결론 날지 짐작할 수가 없다. 또한 그 시간이 얼마나 지속될지도 알 수 없다.

분명한 점은, 이번 미국발 위기의 본질과 잠재력은 분명히 87년 미국 '블랙 먼데이'의 충격을 충분히 능가하고 있다는 점이다. (추세적으로)

3. 미국발 금융파생시장 위기의 성격

왜냐하면, 금번 미국발 파생시장의 위기는,

1) 관련 파생상품 성장에 따른, 가(假) 신용창조 시장이 이미 급격하게 팽창하고 성장한 상태에서,

2) 신용창조 기능을 담당했던 관련 Derivatives가 문제됨으로써, 통화위기에 버금가는 혹은 능가할지도

모를, 엄청난 위기, 지속적인 위기와 폭발의 가능성을 내포하고 있다.

(예컨대, 통화승수 기능의 반대적 상황, 통화역승수 기능이 일어난다고 가정해 보라. de-leverage 현상)

3) 금번 Derivatives의 기초상품은 단지 주식시장에 국한된 Index가 아니라, 부동산이나 신용 등,

실물, 소비 시장의 macro, micro변수에 모두 해당되는 중대한 경제기초적 변수와 연동해 있다.

즉, 이번 위기의 본질은, 주식시장에 단순한 일시적 충격을 주는 것이 아니라, 부동산, 신용, 실물, 소비시장 전반을 그 변수로 하고 있고, 또 퍼져나갈 것이라는 점이다.

이러한 변수들은 가계경제의 기초변수를 이루고, 가계가 흔들리고 소비가 영향을 받으면, 당연히 기업도 잘 될 수가 없는 구조로, 다시 주식시장에도 엄청난 충격을 주게 된다.

4. 자산시장충격과 재조정 불가피

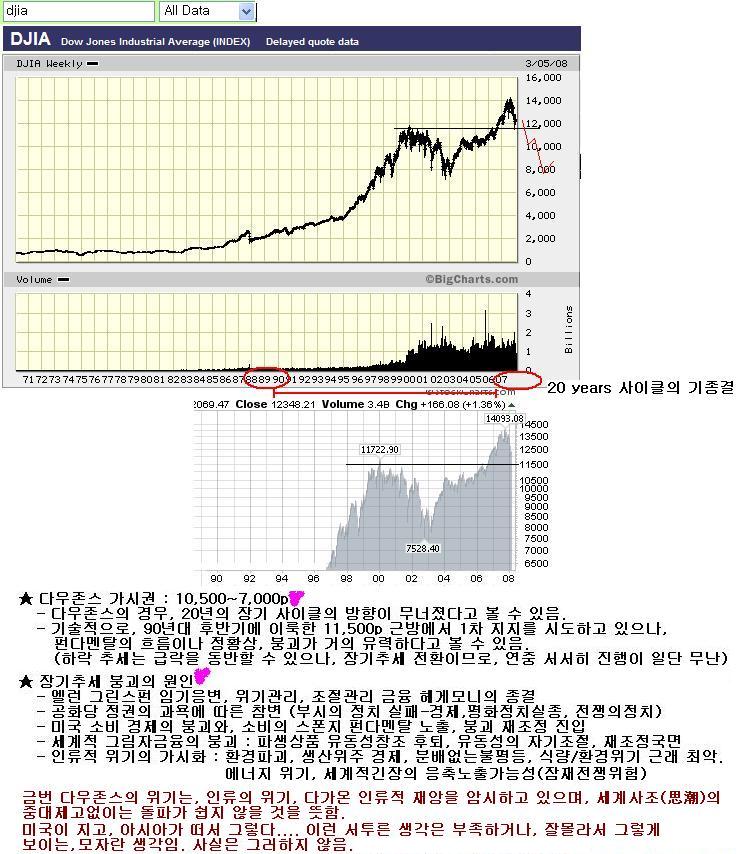

따라서, 미국시장은 87년 블랙먼데이 이후로 최대의 위기에 직면해 있고, 조만간 주식시장에도 그 불운한 암운을 거대하게 드리우게 될 것으로 보인다. (추세적으로)

시장이 예상하는 것보다 더 깊게, 쇼크를 줄 정도로 하락할 수도 있다.

다우존스가 도달한 12,000p는 하락의 끝이 아니라, 단지 원대복귀, 원점에 와 있는 수준에 불과하다.

Derivatives Markets의 현상이 단지 기술적인 문제로 치부되었으나, 그것은 합당한 것이 아니었고, 결국은 20년래 세계 금융시장과, 신용, 유동성시장의 최대 위기로 결국 밝혀지면서, 이러한 위기의 본질에 대한 평가와 영향력은 이제 180도 완전히 달라질 수 밖에 없다. 현상은 어제와 오늘 급격하게 달라진 것이 없으나, 현상에 대한 인식과, 그것이 몰고올 파급력에 대한 평가가 어느새 달라져 버렸고, 그것은 단지 심리의 변화가 아니라, 현상의 본질을 드디어 깨뚫어 보게 되었다 평하는 것이 맞을 것으로 본다. 따라서, 이후에 따를 증시의 후퇴도 어찌보면, 잘 나가던 상승 기조에 이유없는 후퇴, 조정으로 보일 수도 있으나, 사실은 그것이 아니라는 말이다.

따라서, 원점 수준에 돌아온 미국시장은 이제 원점에서 명백하게 하락의 수순으로 갈 것이 너무 당연하다.

그 제한선은 지금 설정할 수도 없고, 알 수도 없다.

또한, 파생상품은 세계의 금융시장을 단일화하는데 기여했고, 부동산, 실물, 소비의 문제나, 금융시장의 후퇴, 신용, 유동성시장의 붕괴는 세계 어느 한 시장에 국한되는 문제가 아니라, 전범위적 영향을 지니는 글로벌한 문제다. 세계시장은 정보통신과 물류의 발달과 함께, 어느정도 단일화되어 있고, 그 파급력은 그 어디보다 금융시장이 제일 빠르다.

예컨대, 한국에서도 조만간 부동산 시장도 세계적 추세와 더불어 충분히 꺼질 수도 있다.

이러한 20년래 최대의, 세계 금융시장의 후퇴와 신용, 유동성시장의 붕괴 국면에 직면해서, 낙관을 넘어서는 과도한 낙관을 펼치는 것은 충분한 기간이 경과할 때까지 경계가 필요하다.

5. 가짜화폐들의 퇴장/ 재조정과 시장 재편성

파생상품을 중심으로 성장해왔던 신용창조 시장이 급격하게 붕괴하면서, 미국을 중심으로 글로벌금융시장이 대조정에 진입했다.

이는 20년래 축적된 파생상품시장의 전면적 조정국면이라 볼 수 있으므로 심각하게 받아들여야 할 것이다.

즉, 20년짜리 주기를 갖는 (20years 파동 주기의) 조정으로 볼 수 있다는 점이다.

가짜화폐들의 등장으로(즉, 파생상품시장의 급격한 팽창으로) 20년 이상 화려하게 성장하였던, 신용창조의 과정이 그 반대의 과정으로 돌아서게 되면서, 오히려 신용을 갉아먹는 유동성고갈을 일으키는 대조정의 국면에 진입했다는 것이다. 가짜화폐들이 제기능을 못하니까, FRB등 중앙은행들이 급속하게 현금 통화 공급을 확대하고 있다. 이 짓도 안하면 이미 세계 대공황이다.

미국의 루비니 교수는 이 역주행하는 과정을 '그림자금융'의 붕괴 12단계로 표현하였다고 한다.

여기서 '그림자금융'은 파생상품시장, 즉 신용창조시장, 가짜화폐시장을 말한다.

가짜화폐들이 퇴장하고 있다.

(없어지는 것은 아니지만, 대조정에 직면하여 긴 홍역을 치루는 과정에 진입하였다.)

윗 글은 2008년 1월 20일에 작성공개된 글입니다.