|

|

||||

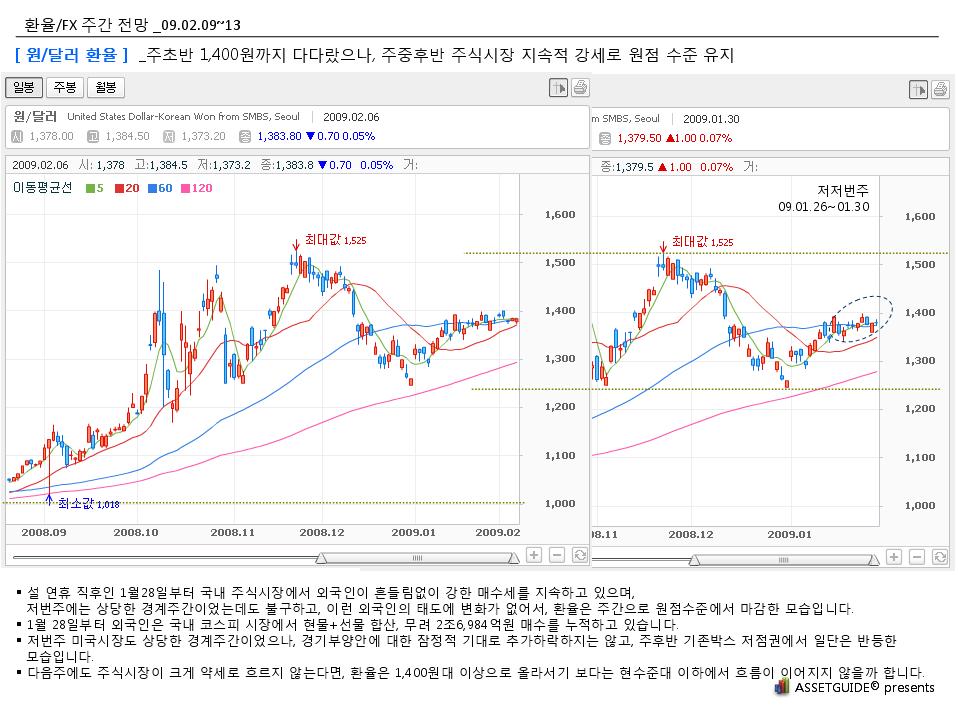

다음주는 미국증시와 환율변수에 따른 충격파 이후로 주초반에 약세를 마무리하고, 중심점으로 접근하는 제한적 반등세가 유력해 보입니다.

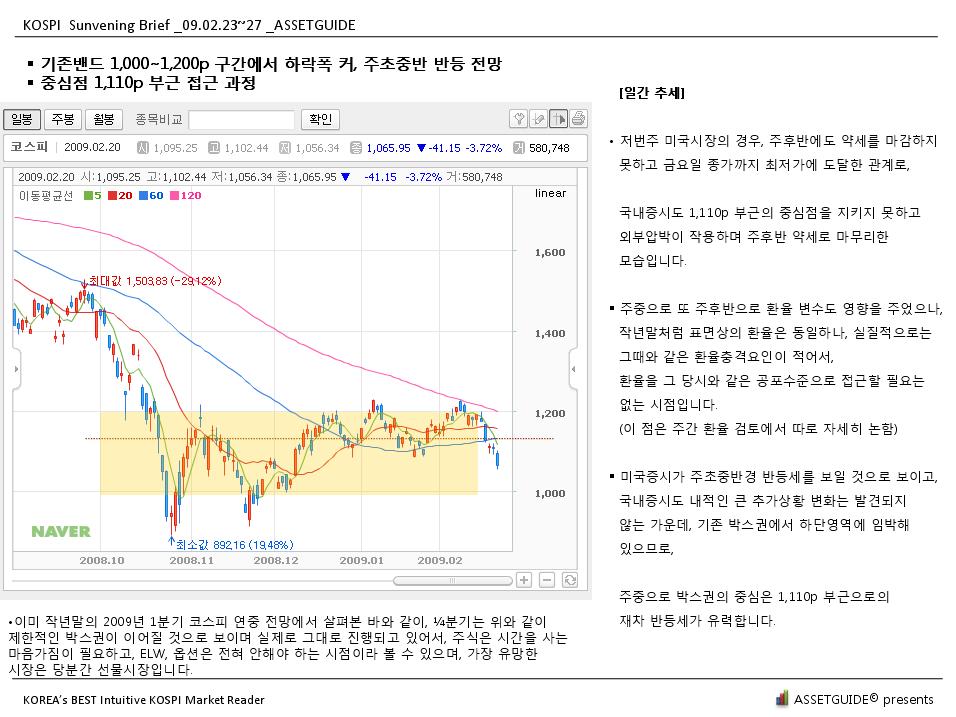

KOSPI Sunvening Brief _09.02.23~27 _ASSETGUIDE

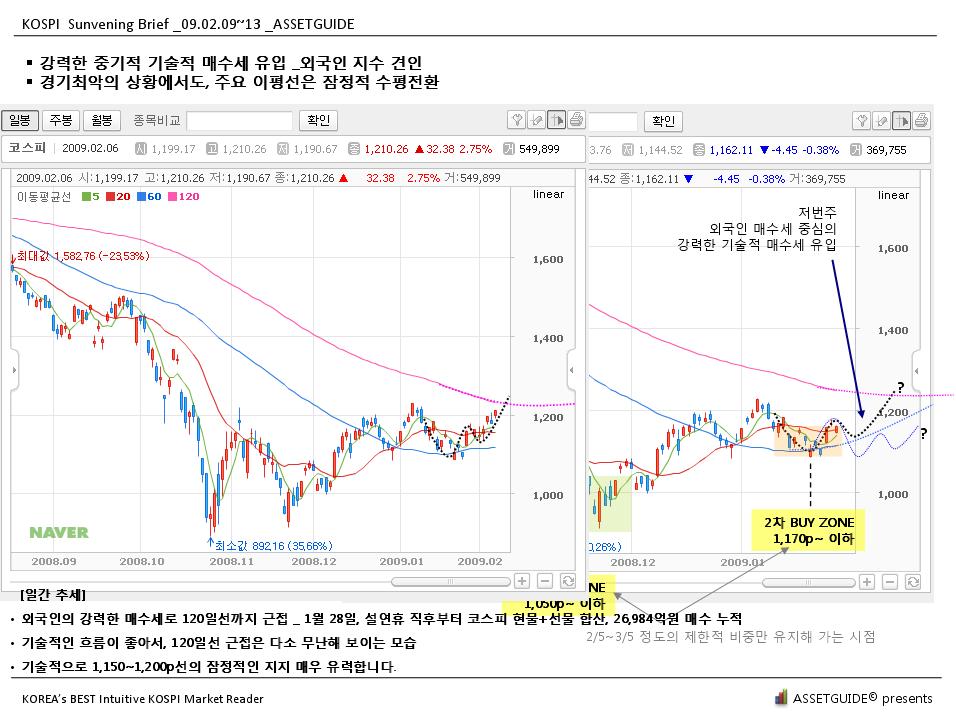

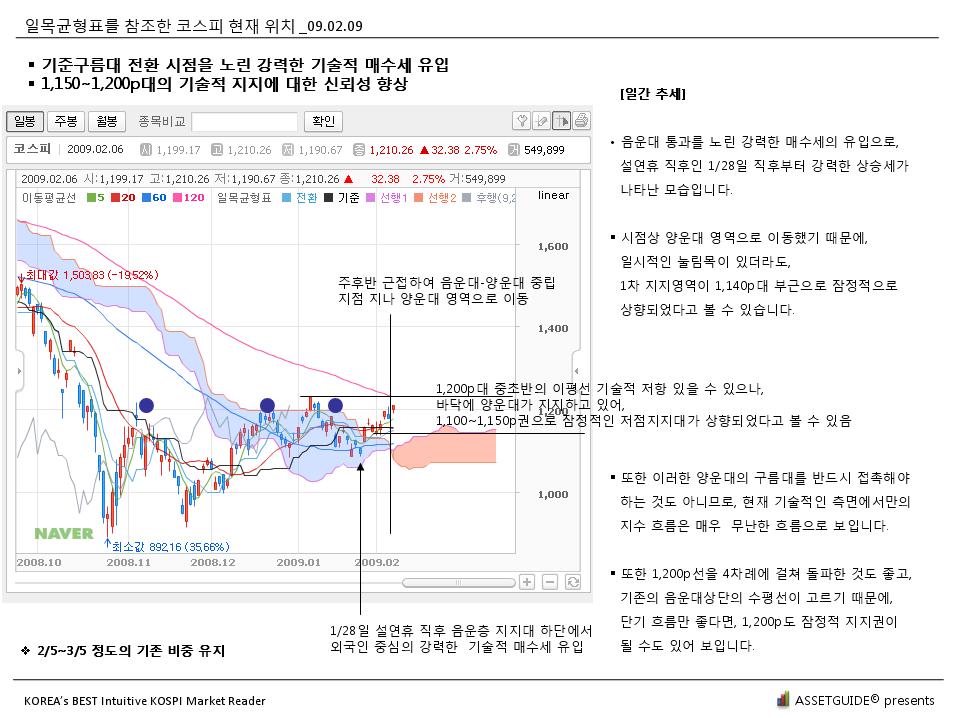

[일간 추세]

기존밴드 1,000~1,200p 구간에서 하락폭 커, 주초중반 반등 전망

중심점 1,110p 부근 접근 과정

저번주 미국시장의 경우, 주후반에도 약세를 마감하지 못하고 금요일 종가까지 최저가에 도달한 관계로,

국내증시도 1,110p 부근의 중심점을 지키지 못하고 외부압박이 작용하며 주후반 약세로 마무리한 모습입니다.

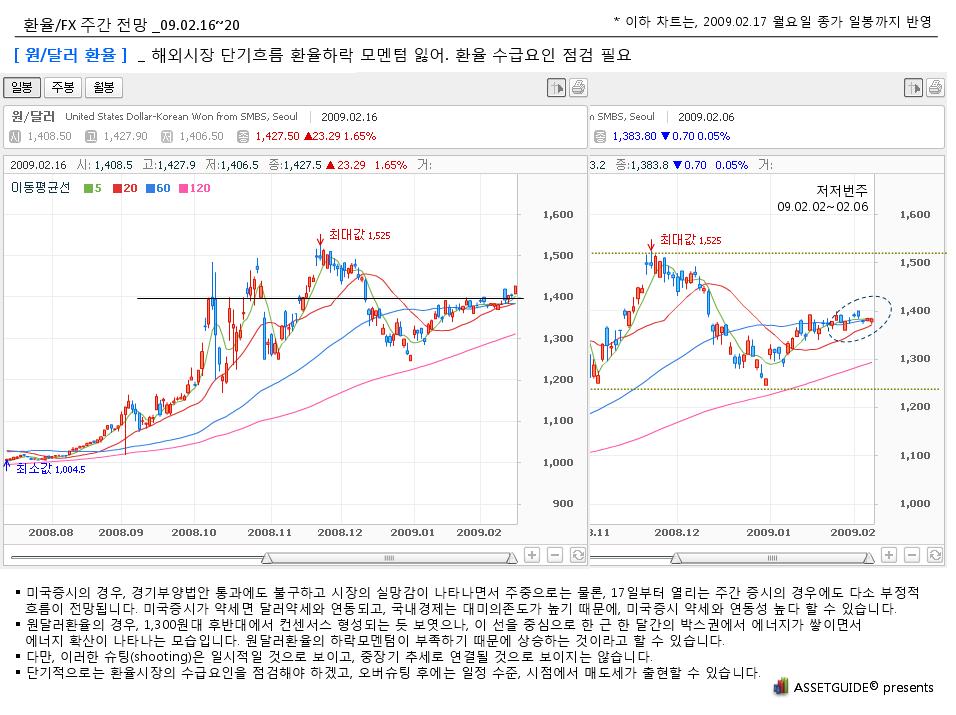

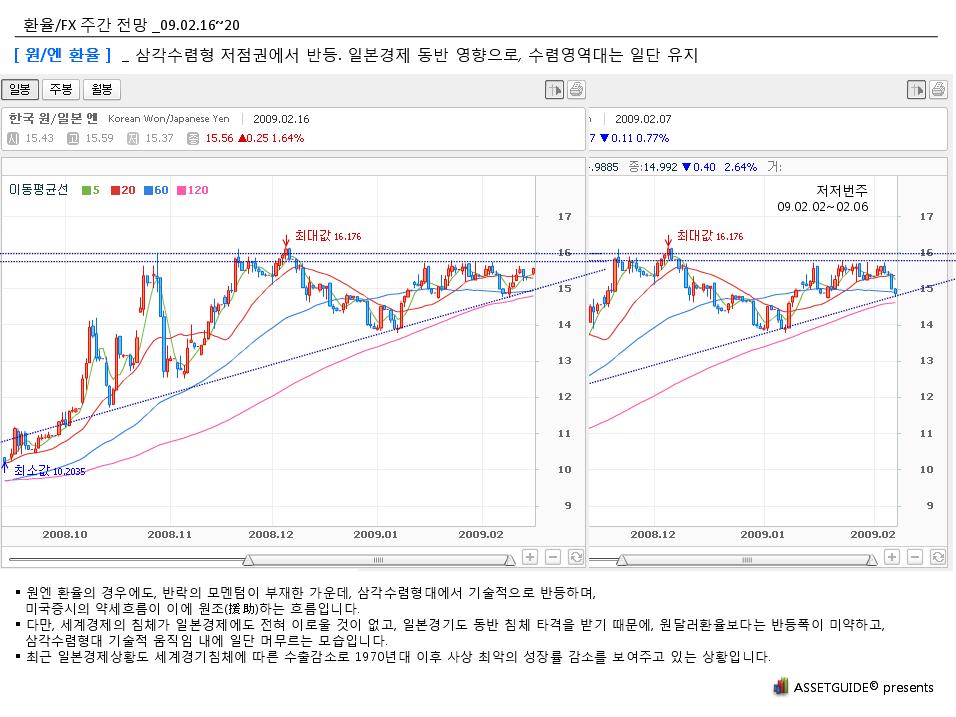

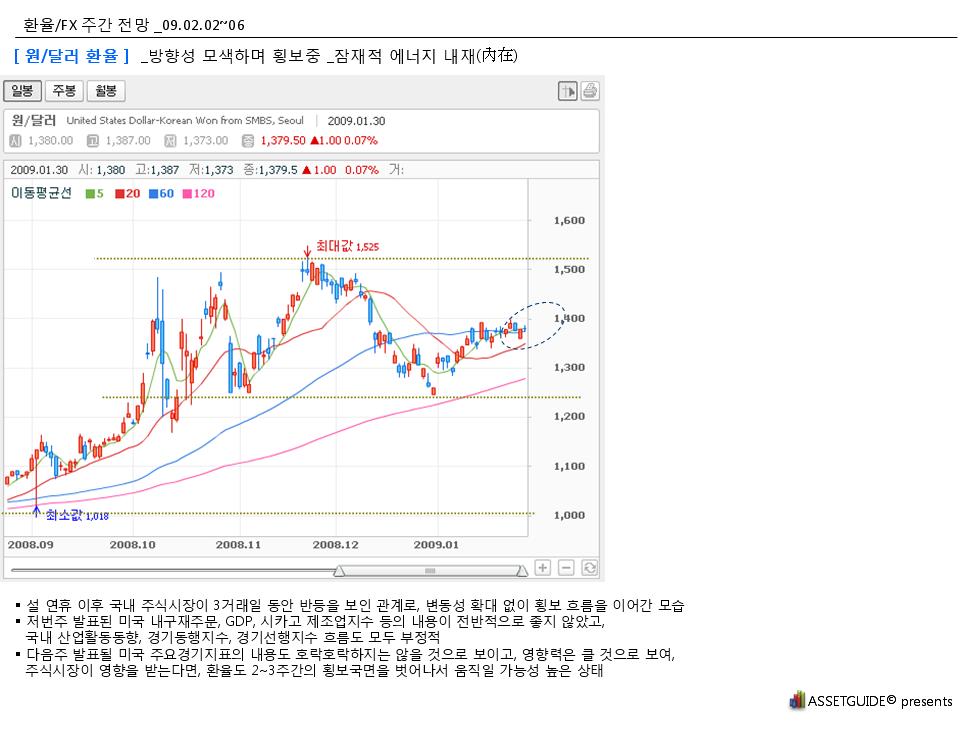

주중으로 또 주후반으로 환율 변수도 영향을 주었으나, 작년말처럼 표면상의 환율은 동일하나, 실질적으로는 그때와 같은 환율충격요인이 적어서,

환율을 그 당시와 같은 공포수준으로 접근할 필요는 없는 시점입니다. (이 점은 주간 환율 검토에서 따로 자세히 논함)

미국증시가 주초중반경 반등세를 보일 것으로 보이고, 국내증시도 내적인 큰 추가상황 변화는 발견되지 않는 가운데, 기존 박스권에서 하단영역에 임박해 있으므로,

주중으로 박스권의 중심은 1,110p 부근으로의 재차 반등세가 유력합니다.

이미 작년말의 2009년 1분기 코스피 연중 전망에서 살펴본 바와 같이, ¼분기는 위와 같이 제한적인 박스권이 이어질 것으로 보이며 실제로 그대로 진행되고 있어서,

주식은 시간을 사는 마음가짐이 필요하고, ELW, 옵션은 전혀 안해야 하는 시점이라 볼 수 있으며, 가장 유망한 시장은 당분간 선물시장입니다.

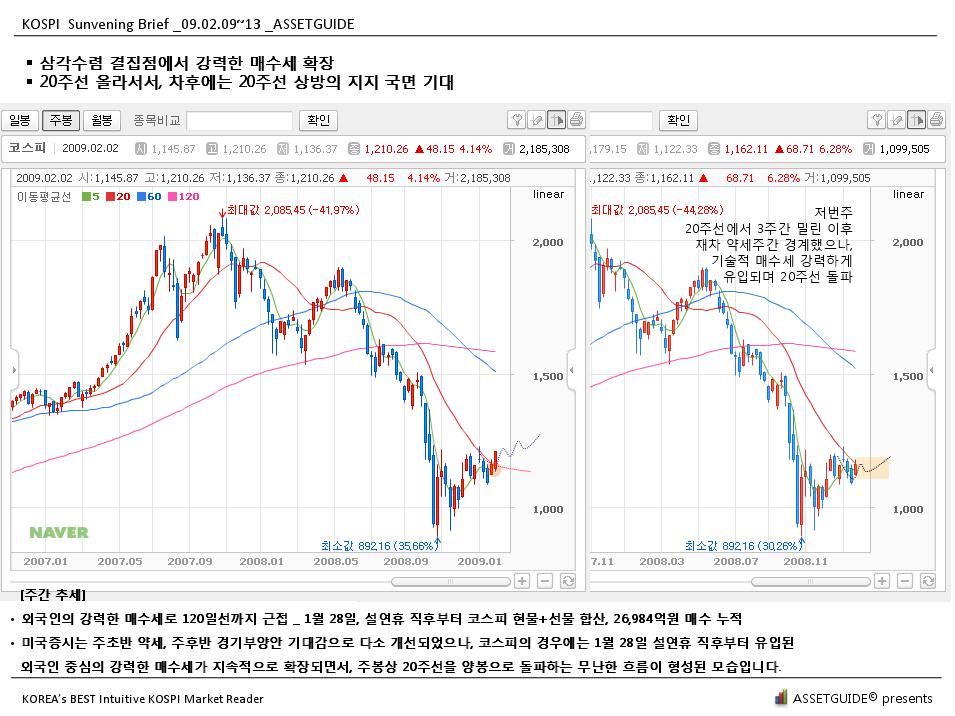

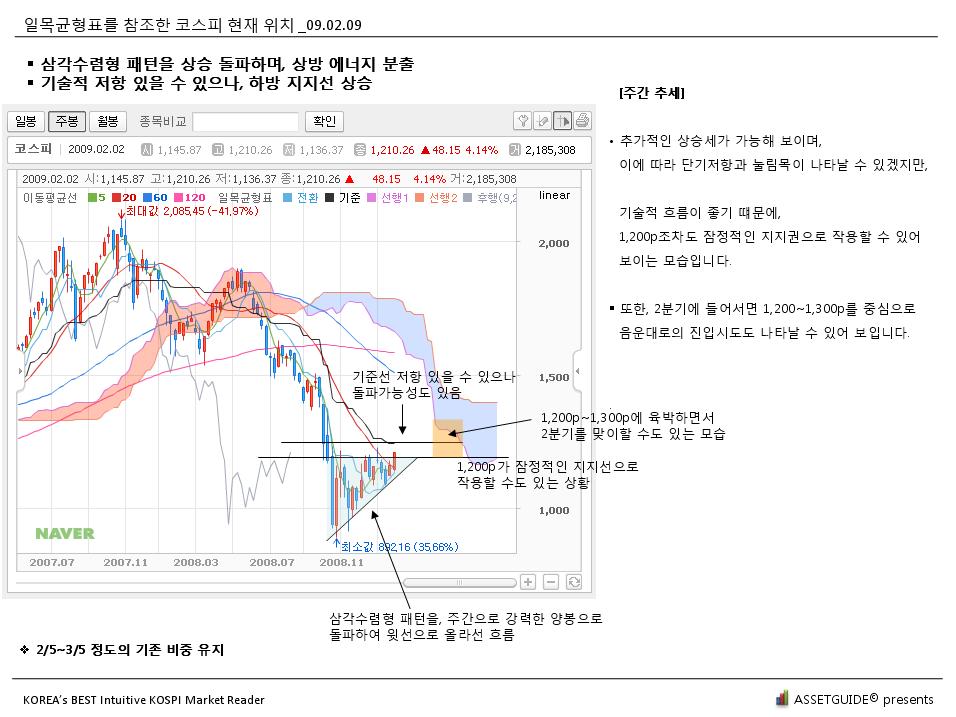

[주간 추세]

20주선 아직 돌아서지 못한 상태로 약세주간에 충격파 동반

저번주 밀린 폭이 크기 때문에, 다음주 제한적인 회복세 전망

2008년 10월 이후 약 1분기동안 미국시장을 추종하여 1,000p 이상에서 제한적 회복세를 보이고 있었으나,

아직 20주선이 무난하게 돌아서지 못한 가운데, 저번주는 약세주간, 방어주간이었는데,

미국증시와 환율변수가 동반타격하여 거셌던 관계로 주중으로 많이 밀려내려온 흐름입니다.

미국증시는 당분간 운동밴드가 하락한 것이 유력하나, 환율이나 국내증시나 혹은 당분간 세계경기나 기업실적이나 안좋을 것이고, 급속하게 급격한 모습으로 추가

하락할 가능성은 다소 난망하기 때문에,

일시적 약세 흐름을 넘어서는 추세적인 추가하락파는 국내증시에서도 다소 어려워보입니다.

따라서, 이제 2009년이 2개월도 지나지 않은 시점에서 먼저 무엇을 바라기 보다는, 차분히 시간적 여유를 보내고, 제한적 비중만을 유지해 가는 전략이 무난합니다.

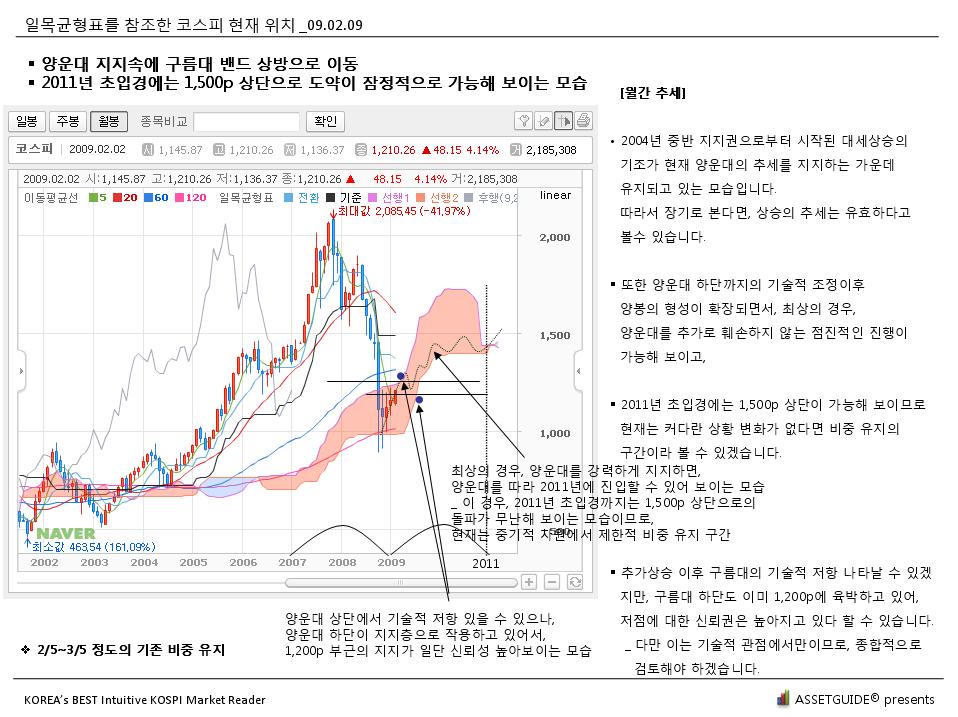

[월간 추세]

120개월선 지지선 견조, 이미 1,000p 위로 올라서

2008년 10월 60개월선(=5년선,정권선) 무너졌으나, 120개월 견고

2008년 10월에 60개월선(=5년선,정권선,regime line) 이 무너지며 큰 실망감을 주었으나,

2004년 중후반부터 각도가 올라서기 시작한 120개월선(=10년선)은 견고한 지지선으로 작용하고 있으며, 개월 수가 지남에 따라, 1,000p 이상으로 올라선 모습입니다.

당분간 경기나 정책환경이 다소 비관적일 지라도 장추세에서 이러한 120개월선의 지지력과 중심흡입력은 유효하다고 볼 수 있으므로,

120개월선에 근접한 지수 수준에서 공격적인 매도대응은 자제가 좋을 것으로 보입니다.

1,050p 이하에서 작년 10~12월에 걸쳐 2/5선을 매수, 중장기관점으로 편입한 바, 다시 이 수준에 온다면

종목구성은 3개 이내로 하기보다는 5~10개 기업 이상의 중대형주 중심의 포트폴리오를 구성하여, 중장기 자산으로 편입하는 전략이 좋다고 보입니다.

10~15개 종목으로 구성된 모델포트폴리오2, 3의 경우에, 해당 포트폴리오 메뉴란에 제시되어 있습니다.

'Market(o)' 카테고리의 다른 글

| 미국증시 SPOT VIEW _09.02.26 _여전한 침체 속에, 밴드 하락 _하락형 L자 가능성 (0) | 2009.02.26 |

|---|---|

| 환율/FX 주간전망 _09.02.23~02.27 _반락 유력. 환율영향력 축소 (0) | 2009.02.22 |

| 미국증시 주간전망 _09.02.23~02.27 _7,000p 이하 추가하락가능성 낮아, 반등유력 (0) | 2009.02.22 |

| 오바마 포트폴리오 14.34% 상승, 코스피와 2배 이상 격차 (2개월) (0) | 2009.02.19 |

|

| |||||