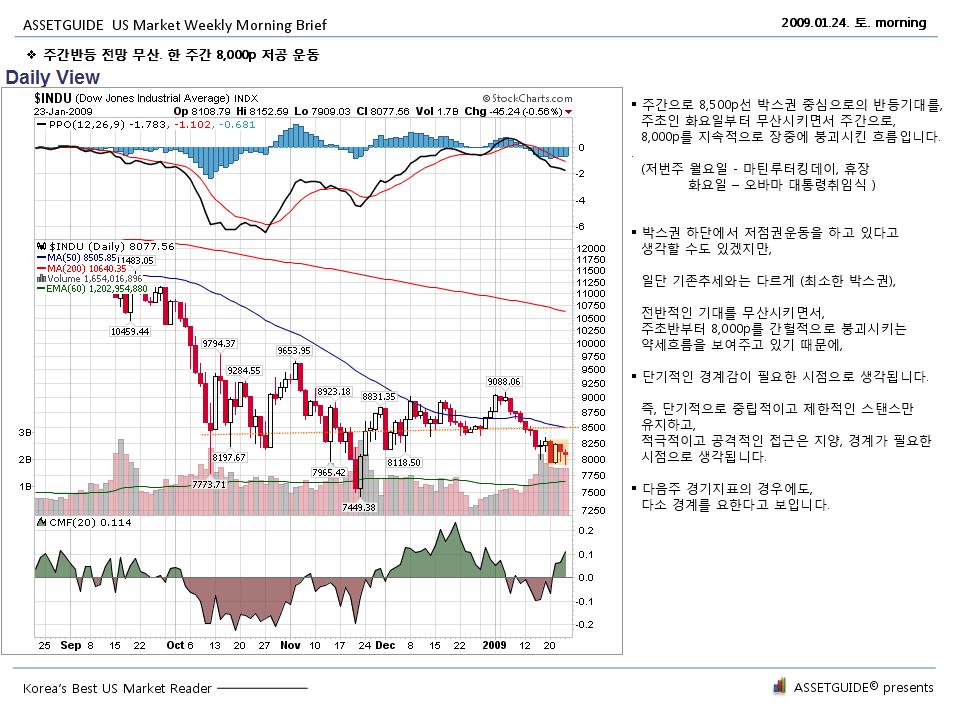

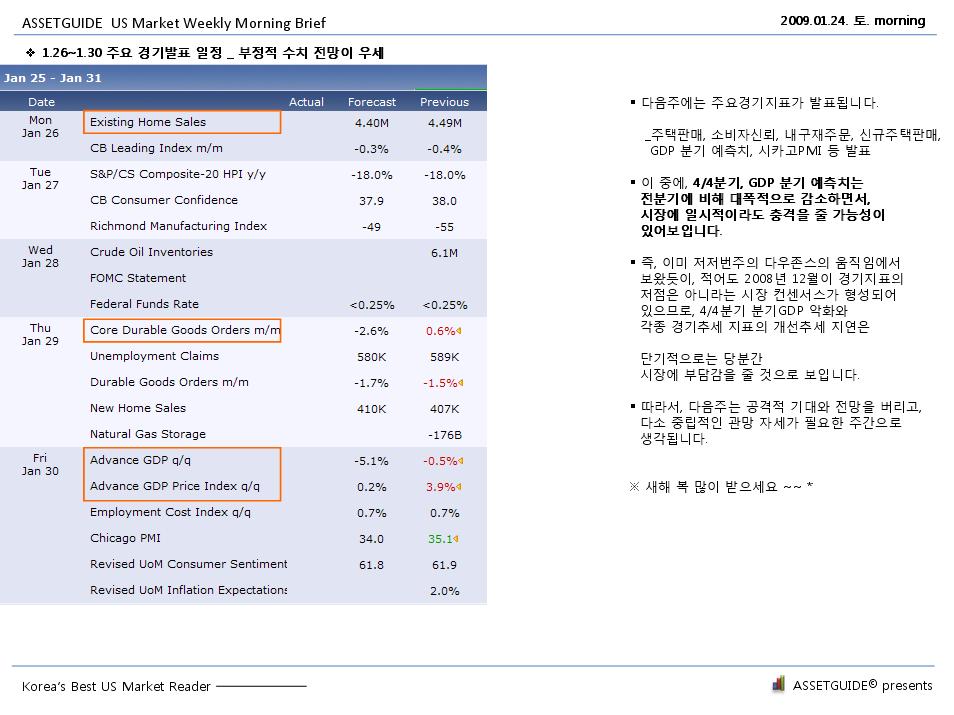

차후에 9,000p 저항의 밴드를 무난하게 돌파하기 위해서는, 경기지표의 확인을 요구하고 있습니다.

즉, 경기지표에 대한 선기대감 무산으로 밴드 내로 다시 밀려내려왔기 때문에, 경기지표의 움직임은 밴드상단을 돌파하기 위해서는 변수(factor)화 되었다고 볼 수 있습니다.

지수의 선(先,pre) 운동 경향성을 고려할 때, 분명하게 나타날 필요는 없지만, 적어도 그 단서는 발견되어야 한다는 컨센서스가 녹아들었다는 점입니다.

그림을 클릭하면 잘 나옵니다.

[밴드돌파를 위해서는, 경기지표의 확인, 혹은 그 단서를 요구]

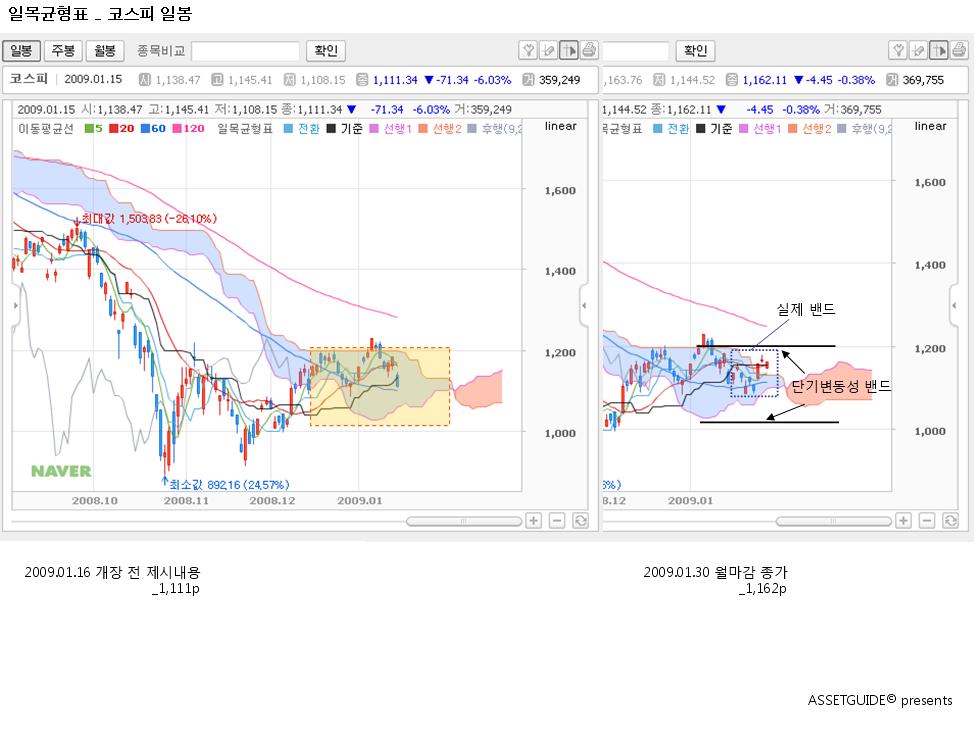

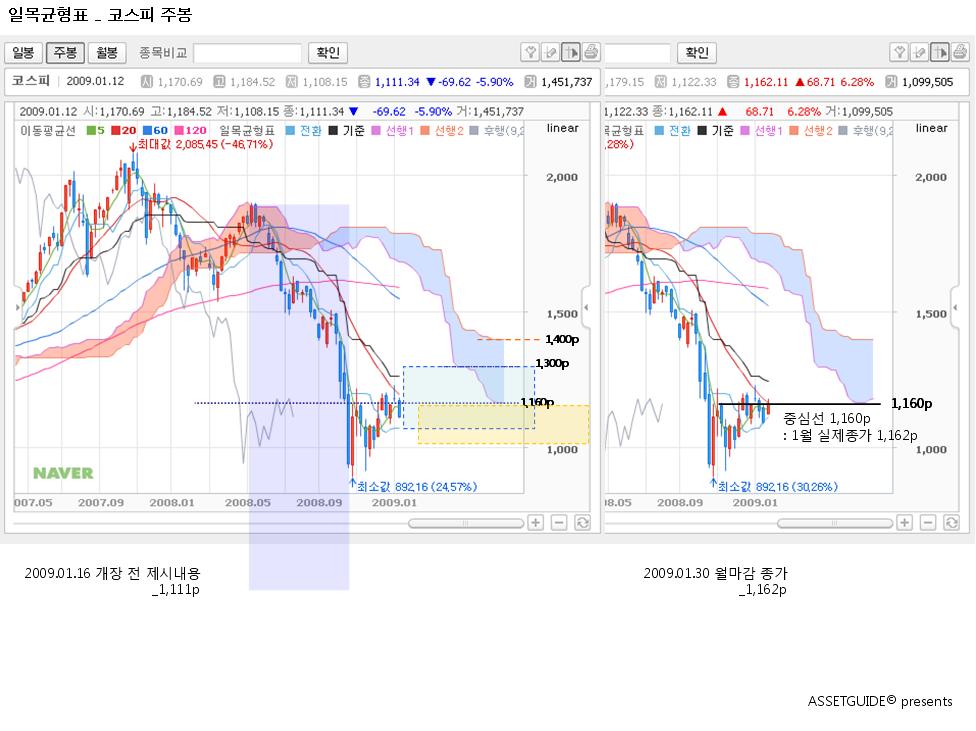

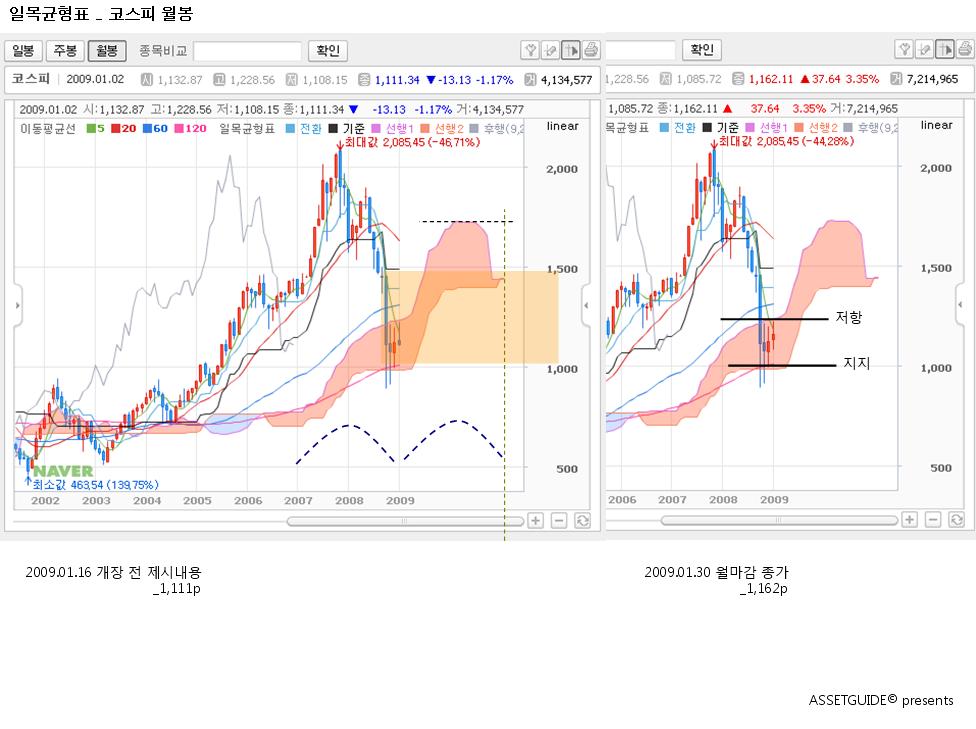

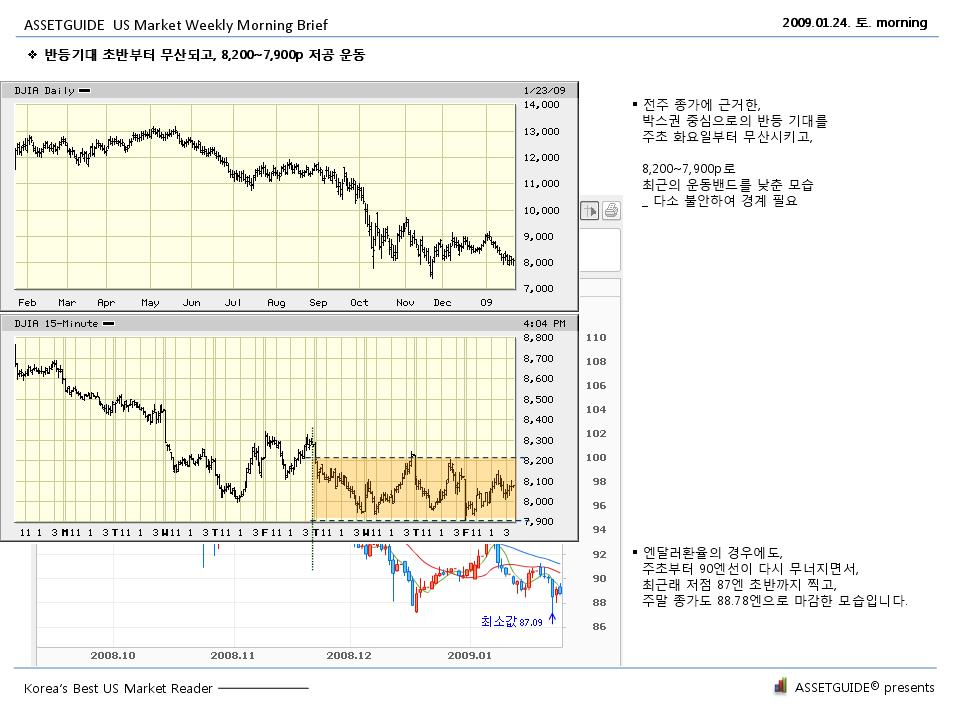

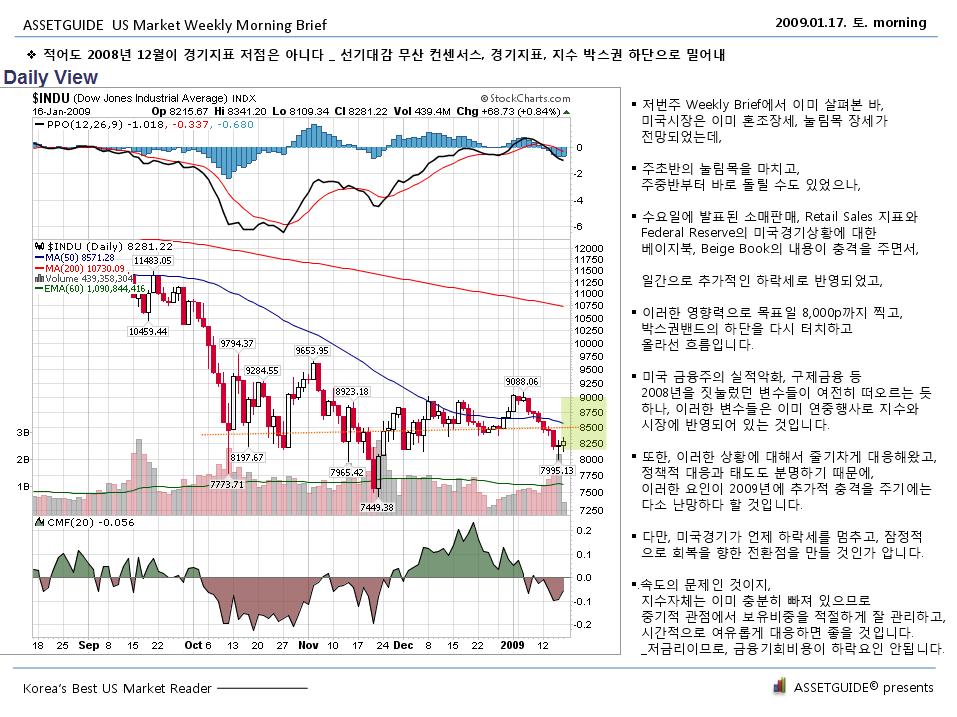

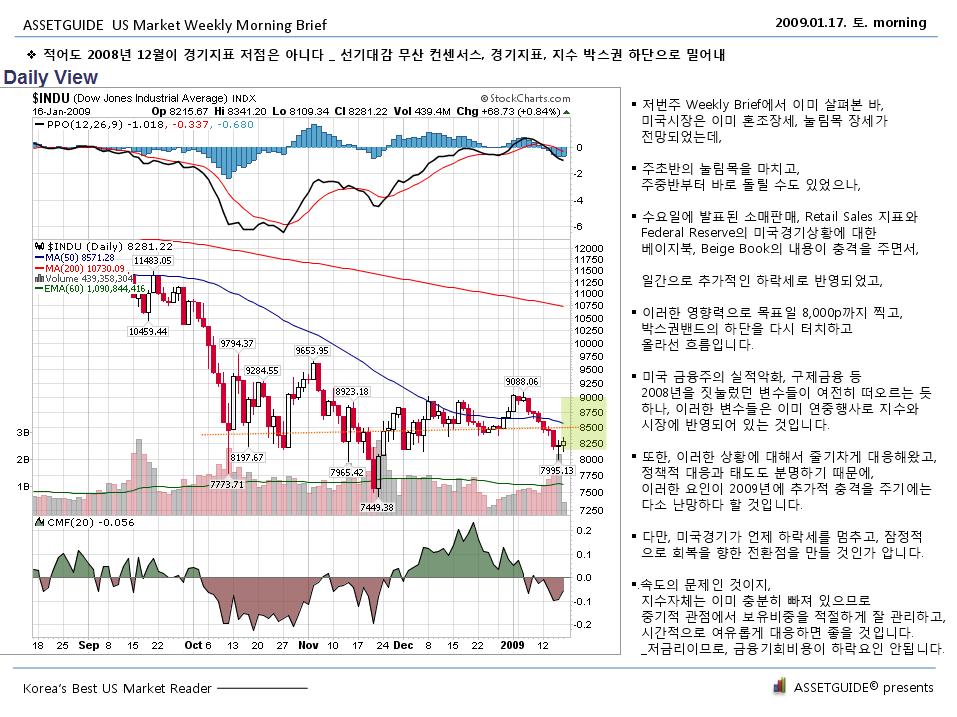

적어도 2008년 12월이 경기지표 저점은 아니다 _ 선기대감 무산 컨센서스, 경기지표, 지수 박스권 하단으로 밀어내

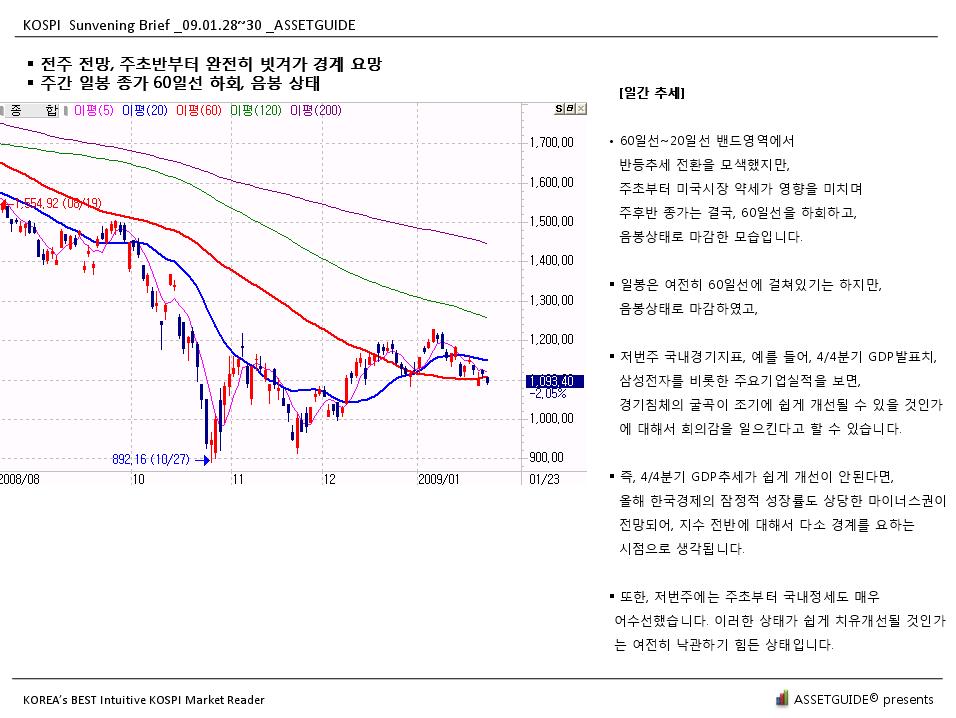

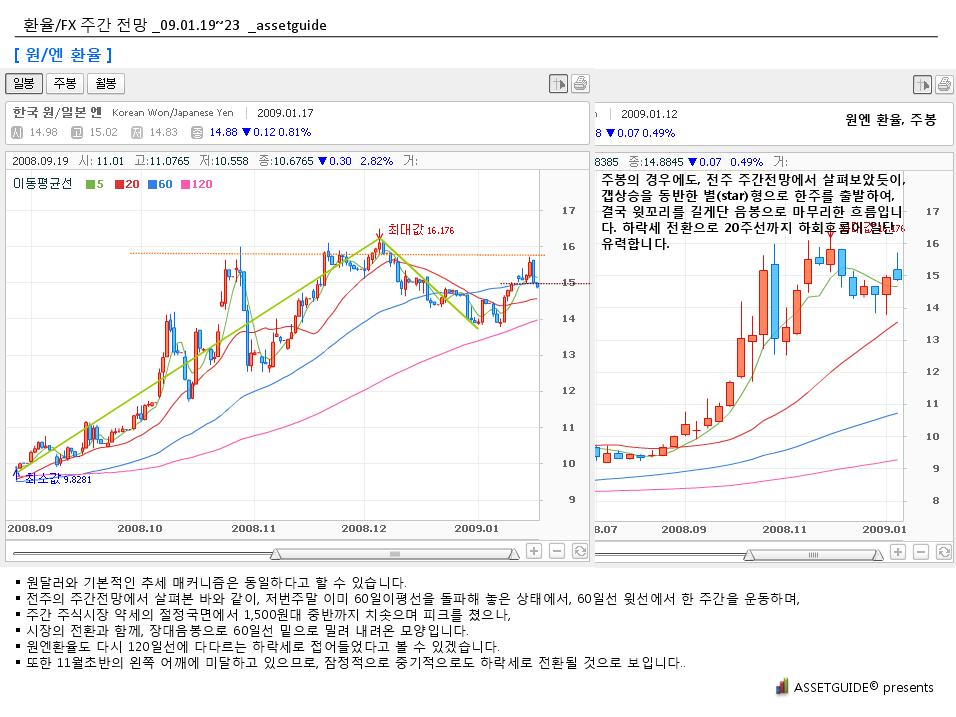

저번주 Weekly Brief에서 이미 살펴본 바, 미국시장은 이미 혼조장세, 눌림목 장세가 전망되었는데,

주초반의 눌림목을 마치고, 주중반부터 바로 돌릴 수도 있었으나,

수요일에 발표된 소매판매, Retail Sales 지표와 Federal Reserve의 미국경기상황에 대한 베이지북, Beige Book의 내용이 충격을 주면서,

일간으로 추가적인 하락세로 반영되었고,

이러한 영향력으로 목표일 8,000p까지 찍고, 박스권밴드의 하단을 다시 터치하고 올라선 흐름입니다.

미국 금융주의 실적악화, 구제금융 등 2008년을 짓눌렀던 변수들이 여전히 떠오르는 듯 하나, 이러한 변수들은 이미 연중행사로 지수와 시장에 반영되어 있는 것입니다.

또한, 이러한 상황에 대해서 줄기차게 대응해왔고, 정책적 대응과 태도도 분명하기 때문에, 이러한 요인이 2009년에 추가적 충격을 주기에는 다소 난망하다 할 것입니다.

다만, 미국경기가 언제 하락세를 멈추고, 잠정적으로 회복을 향한 전환점을 만들 것인가 압니다.

속도의 문제인 것이지, 지수자체는 이미 충분히 빠져 있으므로 중기적 관점에서 보유비중을 적절하게 잘 관리하고, 시간적으로 여유롭게 대응하면 좋을 것입니다.

_저금리이므로, 금융기회비용이 하락요인 안됩니다.

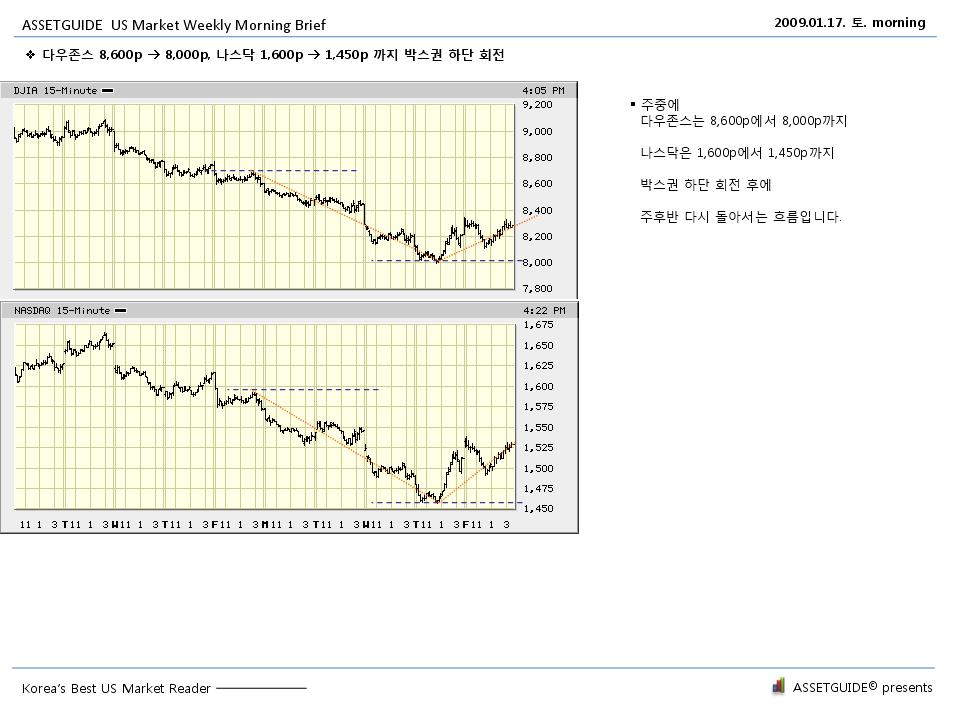

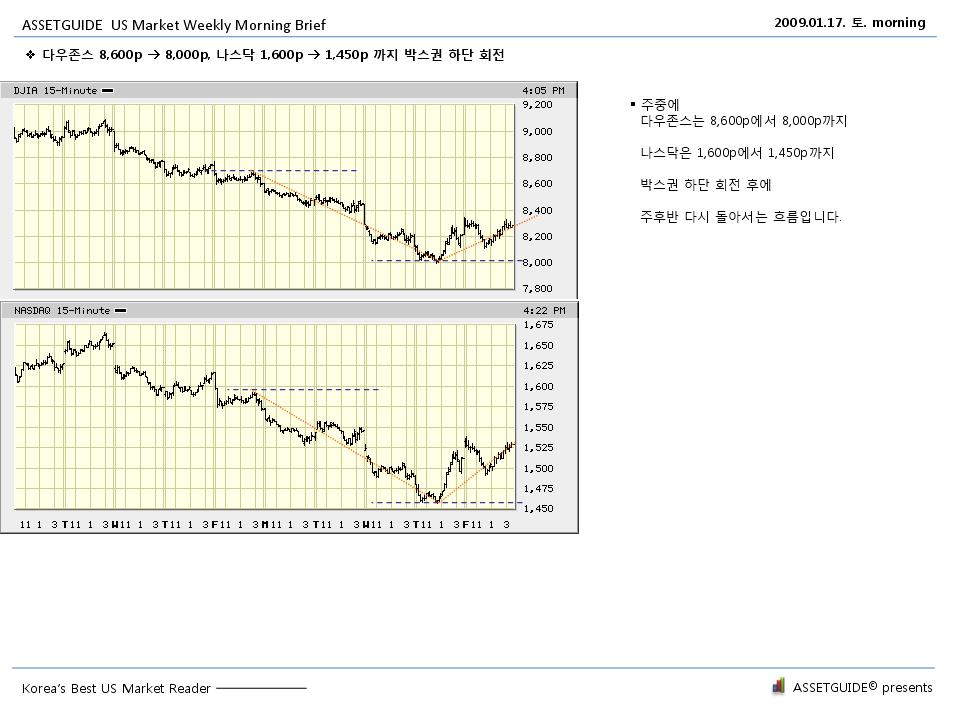

다우존스 8,600p --> 8,000p, 나스닥 1,600p --> 1,450p 까지 박스권 하단 회전

주중에 다우존스는 8,600p에서 8,000p까지 나스닥은 1,600p에서 1,450p까지 박스권 하단 회전 후에 주후반 다시 돌아서는 흐름입니다.

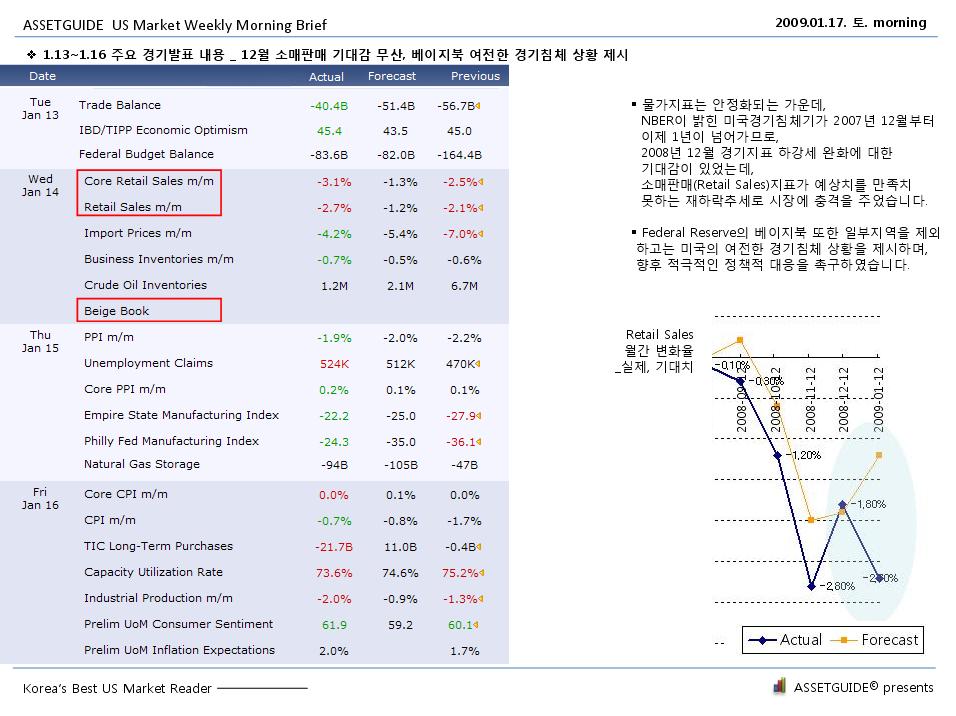

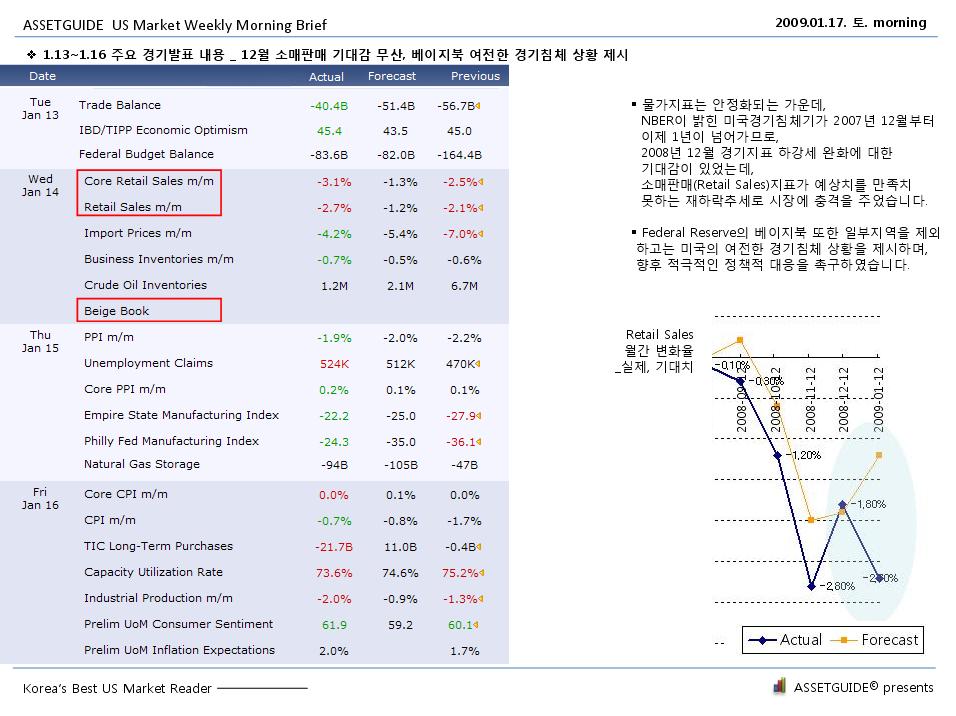

1.13~1.16 주요 경기발표 내용 _ 12월 소매판매 기대감 무산, 베이지북 여전한 경기침체 상황 제시

물가지표는 안정화되는 가운데, NBER이 밝힌 미국경기침체기가 2007년 12월부터 이제 1년이 넘어가므로,

2008년 12월 경기지표 하강세 완화에 대한 기대감이 있었는데, 소매판매(Retail Sales)지표가 예상치를 만족하지 못하는 재하락추세로 시장에 충격을 주었습니다.

Federal Reserve의 베이지북 또한 일부지역을 제외하고는 미국의 여전한 경기침체 상황을 제시하며, 향후 적극적인 정책적 대응을 촉구하였습니다.

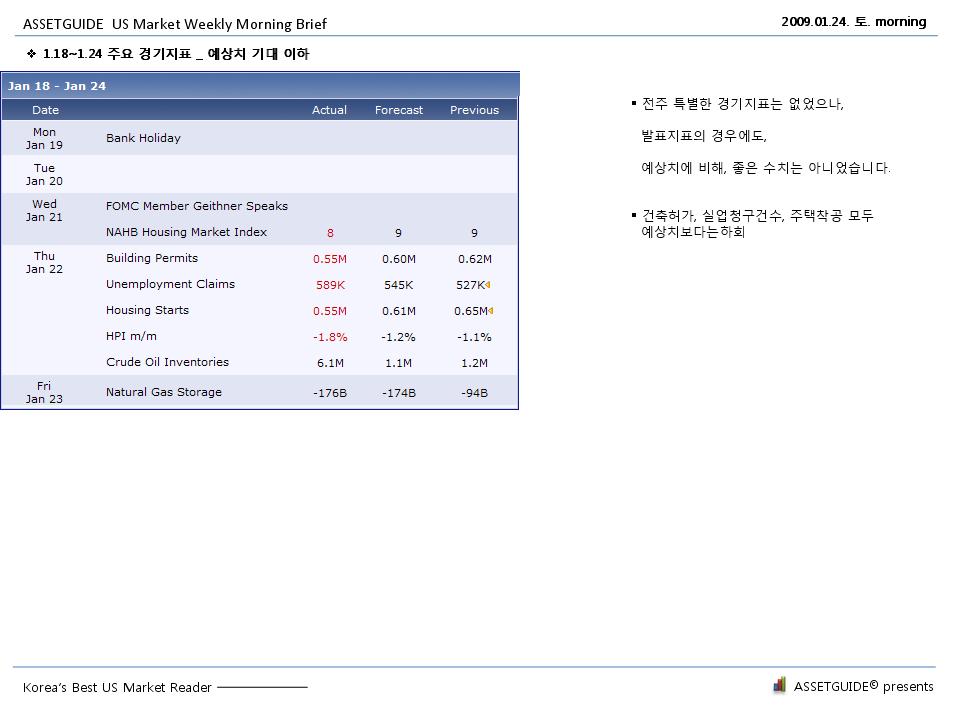

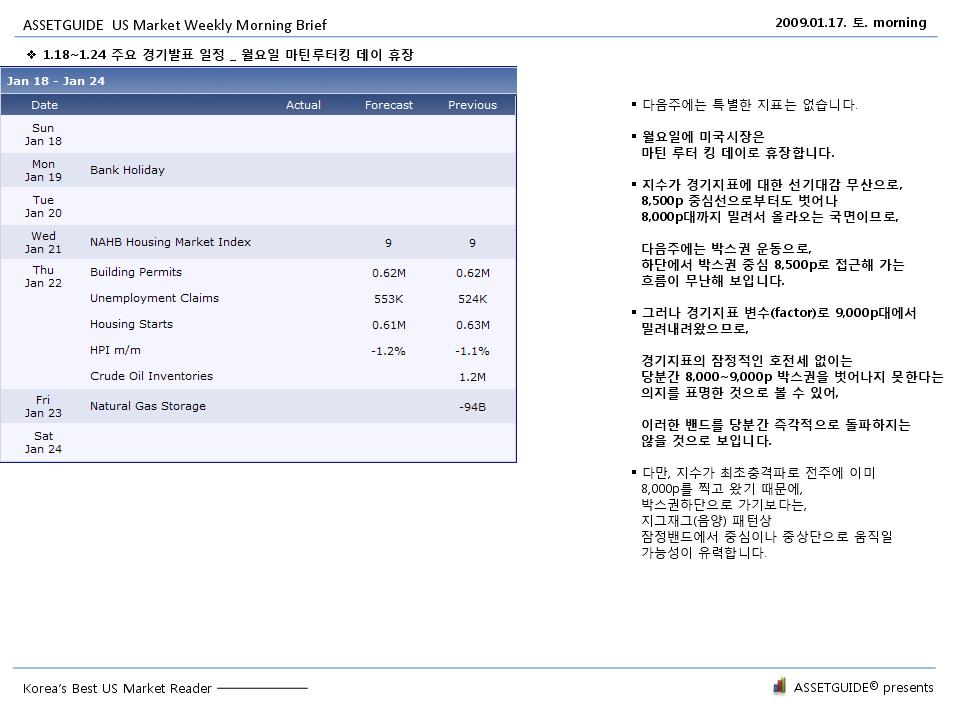

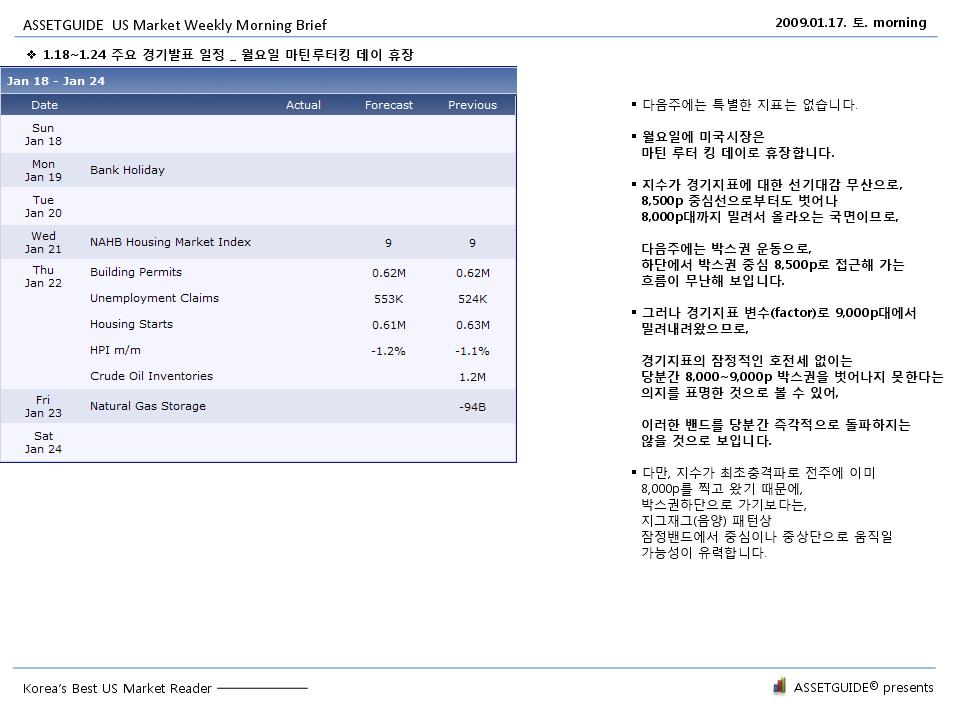

1.18~1.24 주요 경기발표 일정 _ 월요일 마틴루터킹 데이 휴장

다음주에는 특별한 지표는 없습니다.

월요일에 미국시장은 마틴 루터 킹 데이로 휴장합니다.

지수가 경기지표에 대한 선기대감 무산으로, 8,500p 중심선으로부터도 벗어나 8,000p대까지 밀려서 올라오는 국면이므로,

다음주에는 박스권 운동으로, 하단에서 박스권 중심 8,500p로 접근해 가는흐름이 무난해 보입니다.

그러나 경기지표 변수(factor)로 9,000p대에서 밀려내려왔으므로,

경기지표의 잠정적인 호전세 없이는 당분간 8,000~9,000p 박스권을 벗어나지 못한다는 의지를 표명한 것으로 볼 수 있어,

이러한 밴드를 당분간 즉각적으로 돌파하지는 을 것으로 보입니다.

다만, 지수가 최초충격파로 전주에 이미 8,000p를 찍고 왔기 때문에, 박스권하단으로 가기보다는,

지그재그(음양) 패턴상 잠정밴드에서 중심이나 중상단으로 움직일 가능성이 유력합니다.

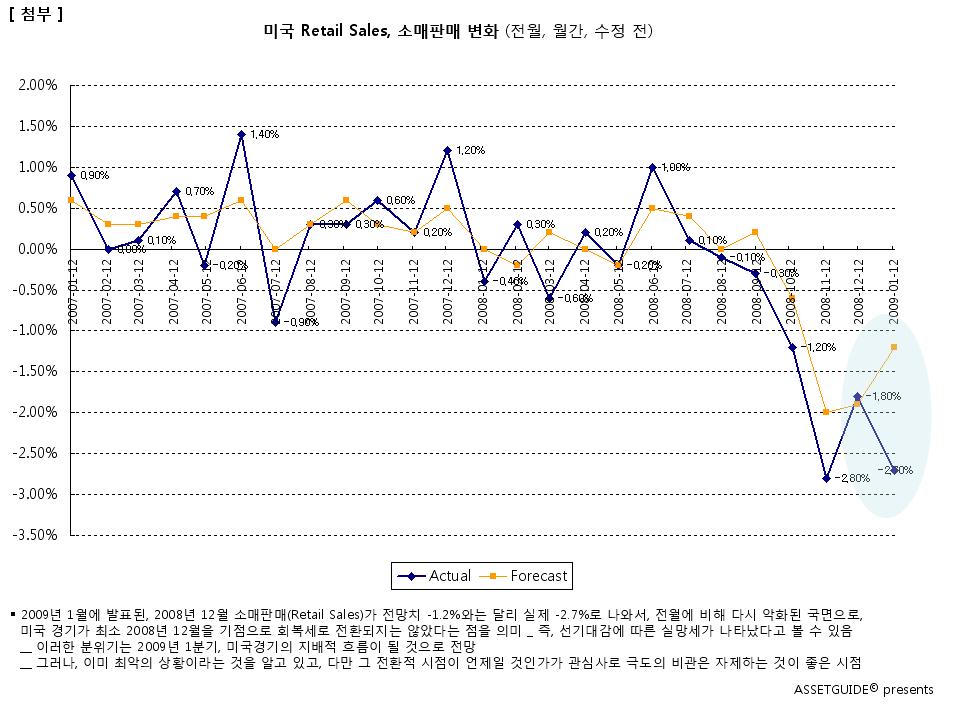

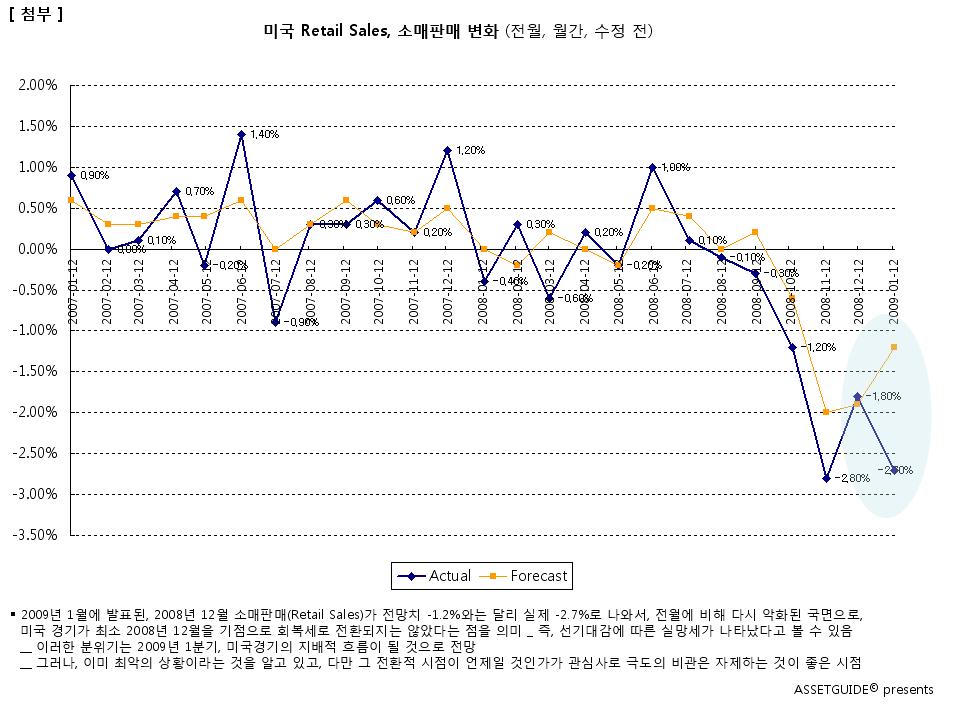

미국 Retail Sales, 소매판매 변화 (전월, 월간, 수정 전)

2009년 1월에 발표된, 2008년 12월 소매판매(Retail Sales)가 전망치 -1.2%와는 달리 실제 -2.7%로 나와서, 전월에 비해 다시 악화된 국면으로,

미국 경기가 최소 2008년 12월을 기점으로 회복세로 전환되지는 않았다는 점을 의미 _ 즉, 선기대감에 따른 실망세가 나타났다고 볼 수 있음

__ 이러한 분위기는 2009년 1분기, 미국경기의 지배적 흐름이 될 것으로 전망

__ 그러나, 이미 최악의 상황이라는 것을 알고 있고, 다만 그 전환적 시점이 언제일 것인가가 관심사로 극도의 비관은 자제하는 것이 좋은 시점

ZDE0OTM4YTYwYjk4YTVhYjZkOWNmMWFjNTBkYjliZGY=