|

|

||||

워런 버핏의 경험이 초기 자산운용에 시사하는 점입니다.

사회인으로 첫 발을 내딛는 분들은 물론, 학생이나, 혹은 자산운용에 구체적으로 뛰어든 일반인, 전문인 모두에게 한 번쯤 참고해 볼만한 내용이네요.

그림을 클릭하면 잘 나옵니다.

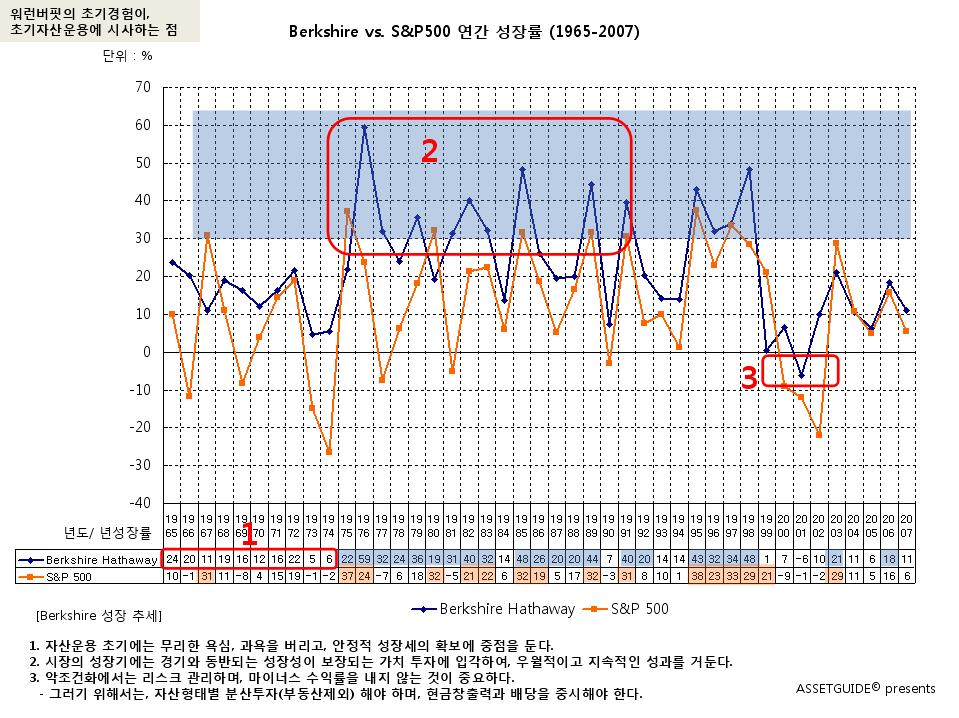

1. 자산운용 초기에는 무리한 욕심, 과욕을 버리고, 안정적 성장세의 확보에 중점을 둔다.

2. 시장의 성장기에는 경기와 동반되는 성장성이 보장되는 가치 투자에 입각하여, 우월적이고 지속적인 성과를 거둔다.

3. 악조건화에서는 리스크 관리하며, 마이너스 수익률을 내지 않는 것이 중요하다.

- 그러기 위해서는, 자산형태별 분산투자(부동산제외) 해야 하며, 현금창출력과 배당을 중시해야 한다.

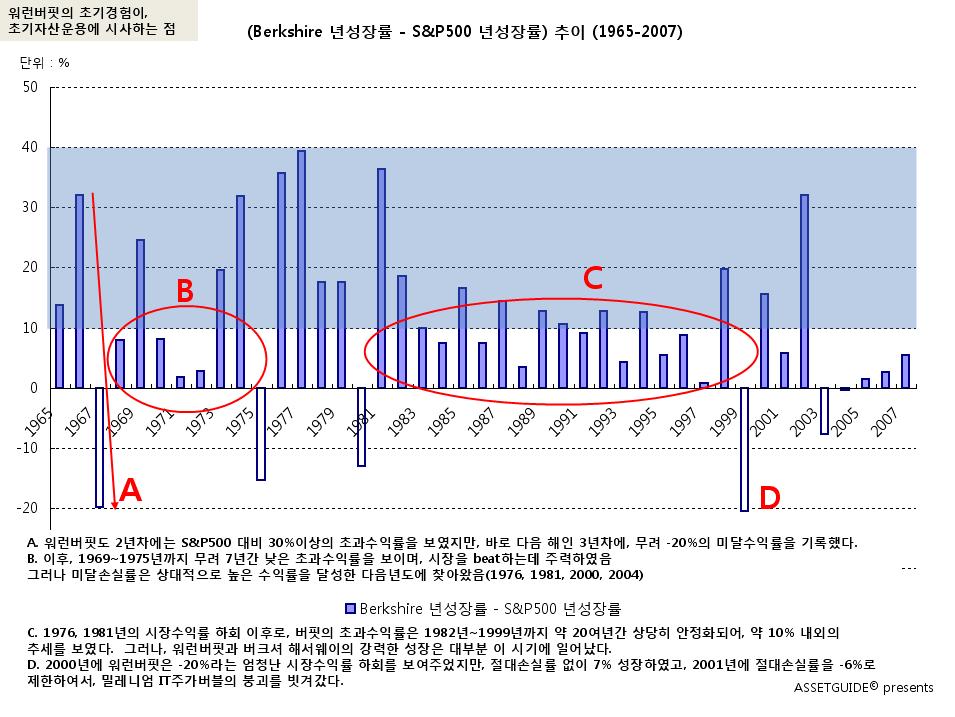

C. 1976, 1981년의 시장수익률 하회 이후로, B. 버핏의 초과수익률은 1982년~1999년까지 약 20여년간 상당히 안정화되어, 약 10% 내외의

추세를 보였다. 그러나, 워런버핏과 버크셔 해서웨이의 강력한 성장은 대부분 이 시기에 일어났다.

D. 2000년에 워런버핏은 -20%라는 엄청난 시장수익률 하회를 보여주었지만, 절대손실률 없이 7% 성장하였고, 2001년에 절대손실률을 -6%로

제한하여서, 밀레니엄 IT주가버블의 붕괴를 빗겨갔다.

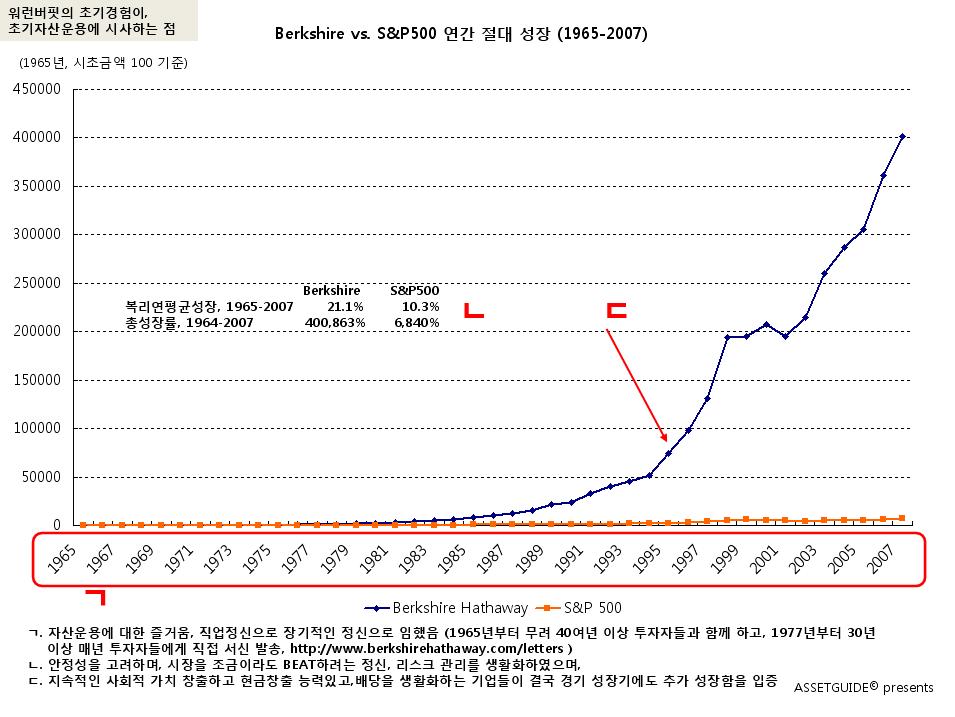

ㄱ. 자산운용에 대한 즐거움, 직업정신으로 장기적인 정신으로 임했음 (1965년부터 무려 40여년 이상 투자자들과 함께 하고, 1977년부터 30년

이상 매년 투자자들에게 직접 서신 발송, http://www.berkshirehathaway.com/letters )

ㄴ. 안정성을 고려하며, 시장을 조금이라도 BEAT하려는 정신, 리스크 관리를 생활화하였으며,

ㄷ. 지속적인 사회적 가치 창출하고 현금창출 능력있고,배당을 생활화하는 기업들이 결국 경기 성장기에도 추가 성장함을 입증

A. 워런버핏도 2년차에는 S&P500 대비 30%이상의 초과수익률을 보였지만, 바로 다음 해인 3년차에, 무려 -20%의 미달수익률을 기록했다.

B. 이후, 1969~1975년까지 무려 7년간 낮은 초과수익률을 보이며, 시장을 beat하는데 주력하였음

그러나 미달손실률은 상대적으로 높은 수익률을 달성한 다음년도에 찾아왔음(1976, 1981, 2000, 2004)

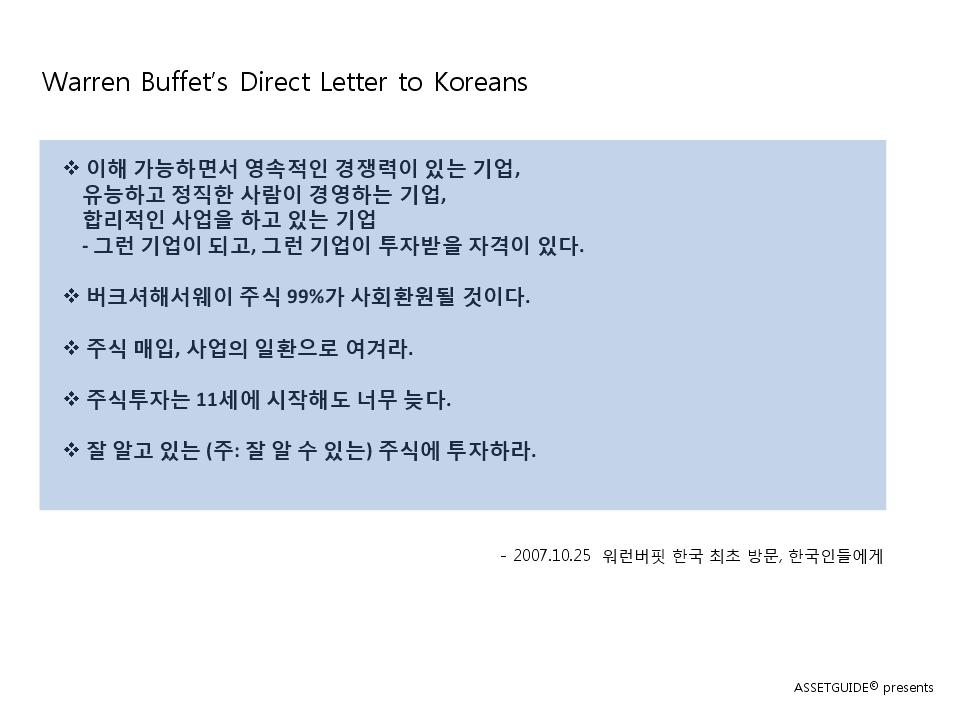

Warren Buffet’s Direct Letter to Koreans

------------------------------------------------------------------------------------

이해 가능하면서 영속적인 경쟁력이 있는 기업,

유능하고 정직한 사람이 경영하는 기업,

합리적인 사업을 하고 있는 기업

- 그런 기업이 되고, 그런 기업이 투자받을 자격이 있다.

버크셔해서웨이 주식 99%가 사회환원될 것이다.

주식 매입, 사업의 일환으로 여겨라.

주식투자는 11세에 시작해도 너무 늦다.

잘 알고 있는 (주: 잘 알 수 있는) 주식에 투자하라.

--------------------------------------------------------------------------------------

- 2007.10.25 워런버핏 한국 최초 방문, 한국인들에게

이 글은, 연작인 워런 버피, 버크셔 헤서웨이의 성장 경로, 시사점 과 함께 보시면 좋습니다.

|

| |||||

'시사/컬럼/Deep Inside' 카테고리의 다른 글

| 자본시장통합법 해설자료 및 일부 개정안 _09.02.03 (자통법) (0) | 2009.02.03 |

|---|---|

| 천주교정의구현사제단 시국선언문 전문_09.02.02 (0) | 2009.02.02 |

| 워런 버핏, 버크셔 헤서웨이의 성장 경로 _시사점 (0) | 2009.01.31 |

| 난쏘공 조세희 작가 _ 내가 늙어서 도착한 곳, 왜 낙원이 아닌가 (0) | 2009.01.22 |