|

|

||||

가장 빠르고 정확한 국내증시 주간 마감 동향입니다. (09.02.02~09.02.06)

주간증시 마감동향 _09.02.02~09.02.06

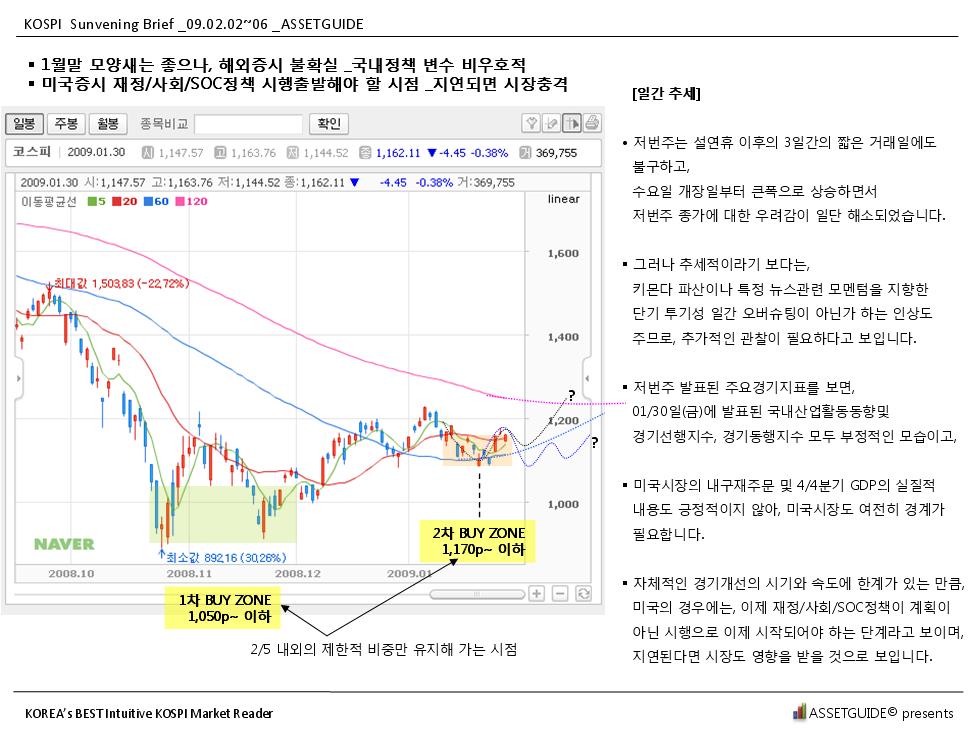

주간 코스피, 시가 1,145p 종가 1,210p 로 약 65p 상승

01/28일 설연휴 직후부터 갭상승하며 상승 추세를 이어가고 있는 모습

주간 코스피 선물, 시가 148.50p 종가 159.40p 로 10.90p 상승

01/28일 설연휴 갭상승후 약 155p대의 저항에서 눌림목 나타난후 재차 155p를 상향돌파하며,

주말 종가 159.40p까지 상승

주간 코스피, 시가 1,145p 종가 1,210p 로 약 65p 상승

최근 추세에서 비교적 뚜렷한 주간 양봉 형성

주간 코스피 선물, 시가 148.50p 종가 159.40p 로 10.90p 상승

최근 추세에서 비교적 뚜렷한 주간 양봉 형성

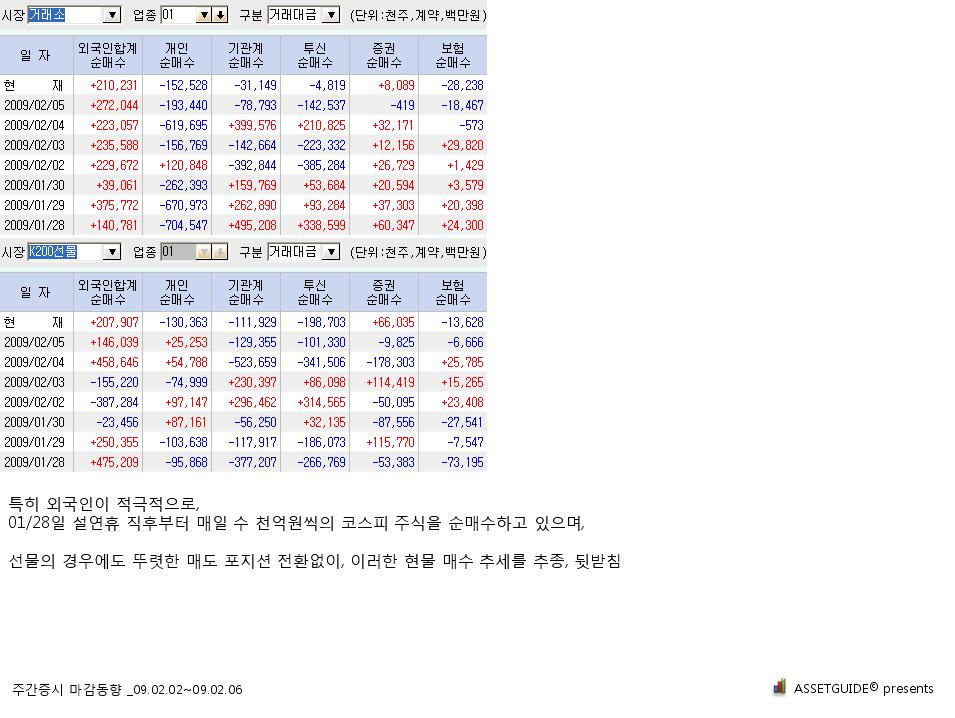

특히 외국인이 적극적으로,

01/28일 설연휴 직후부터 매일 수 천억원씩의 코스피 주식을 순매수하고 있으며,

선물의 경우에도 뚜렷한 매도 포지션 전환없이, 이러한 현물 매수 추세를 추종, 뒷받침

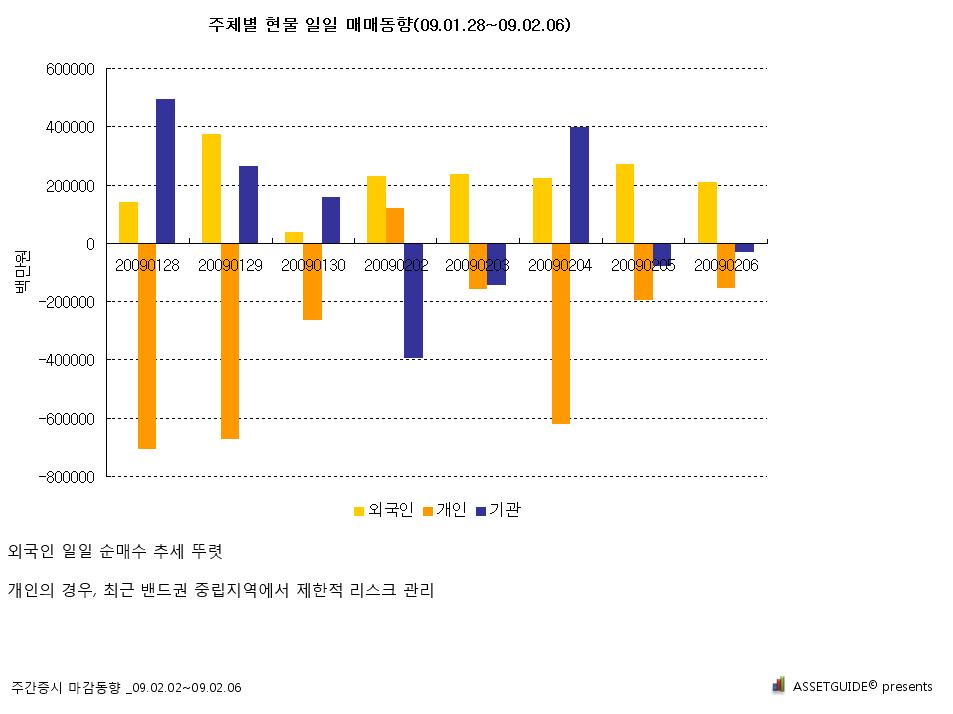

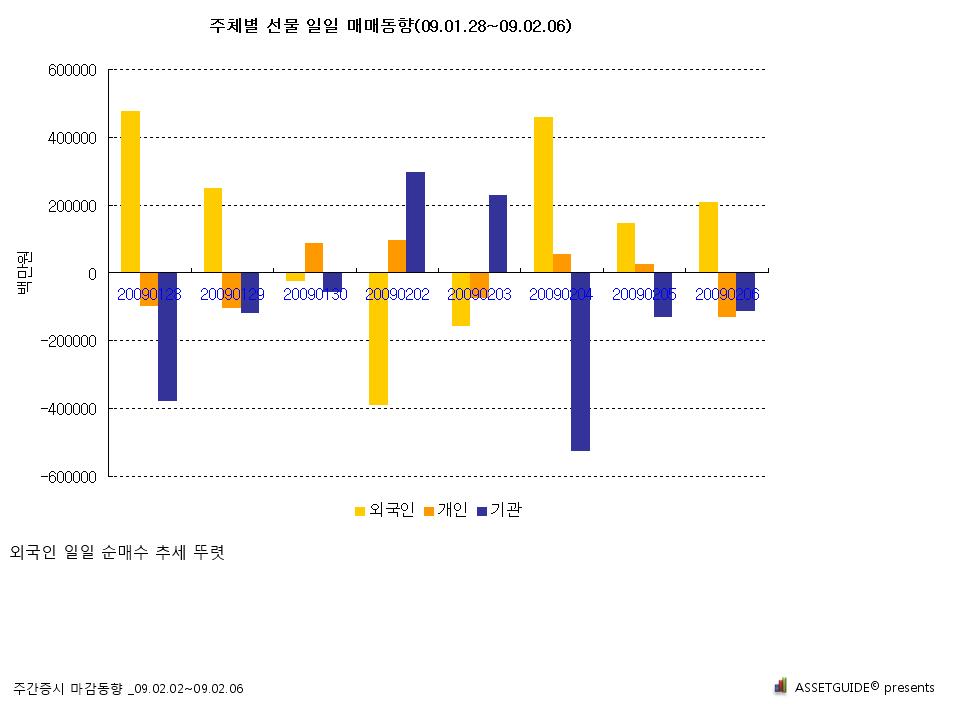

외국인 일일 순매수 추세 뚜렷

개인의 경우, 최근 밴드권 중립지역에서 제한적 리스크 관리

외국인 일일 순매수 추세 뚜렷

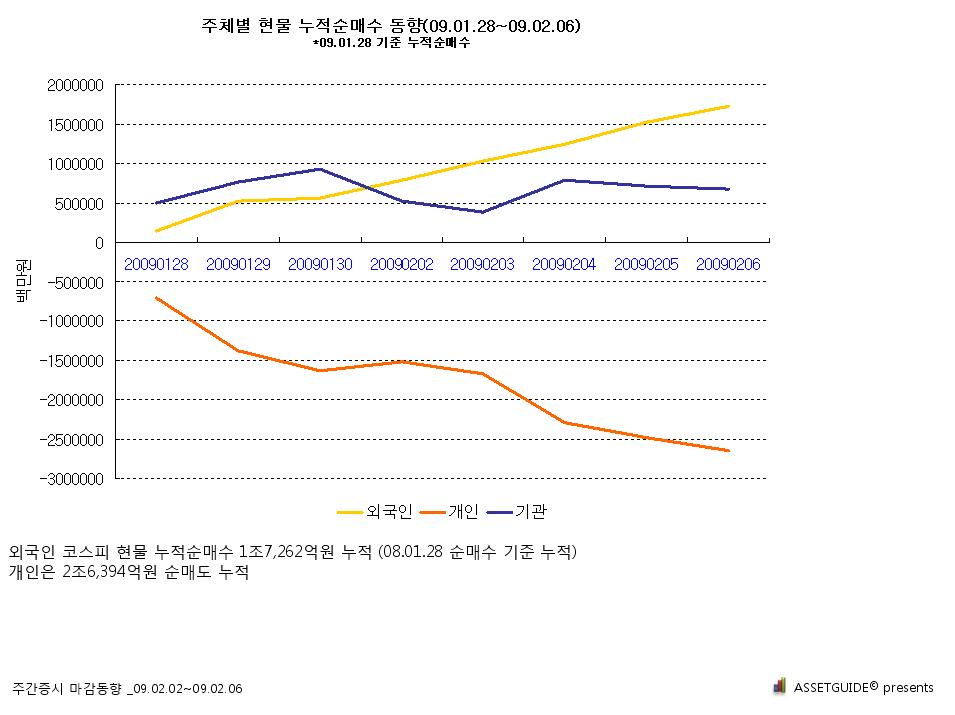

외국인 코스피 현물 누적순매수 1조7,262억원 누적 (08.01.28 순매수 기준 누적)

개인은 2조6,394억원 순매도 누적

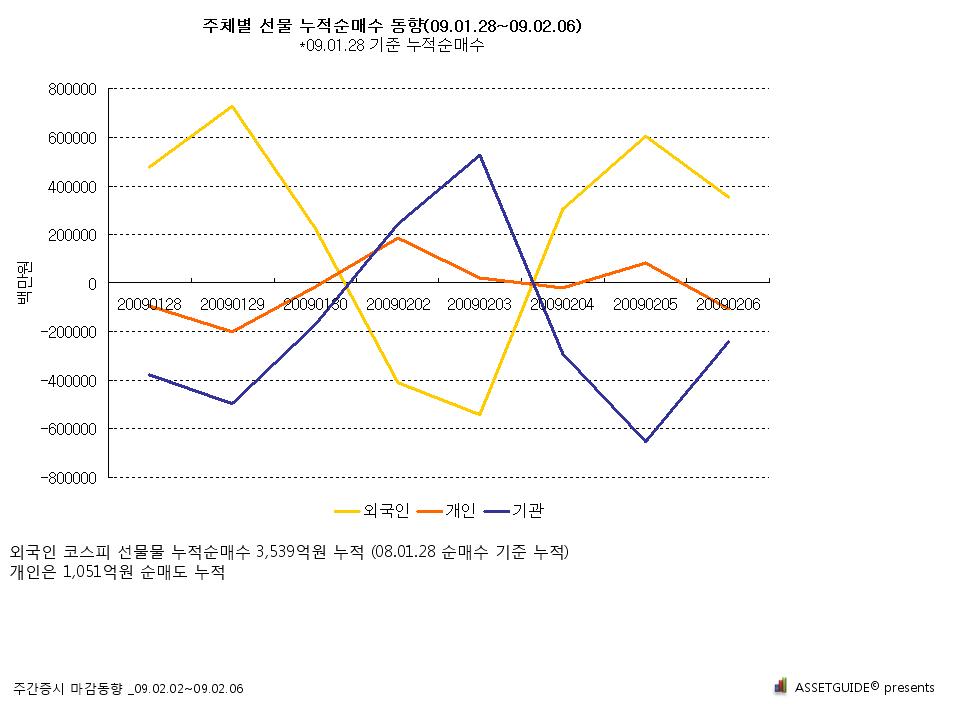

외국인 코스피 선물물 누적순매수 3,539억원 누적 (08.01.28 순매수 기준 누적)

개인은 1,051억원 순매도 누적

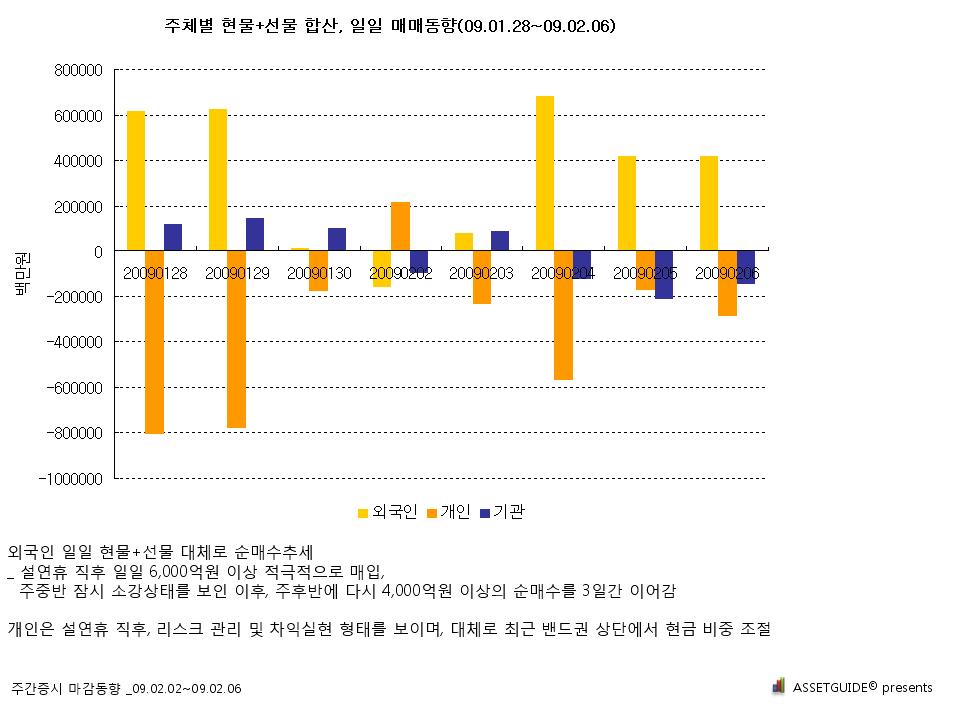

외국인 일일 현물+선물 대체로 순매수추세

_ 설연휴 직후 일일 6,000억원 이상 적극적으로 매입,

주중반 잠시 소강상태를 보인 이후, 주후반에 다시 4,000억원 이상의 순매수를 3일간 이어감

개인은 설연휴 직후, 리스크 관리 및 차익실현 형태를 보이며, 대체로 최근 밴드권 상단에서 현금 비중 조절

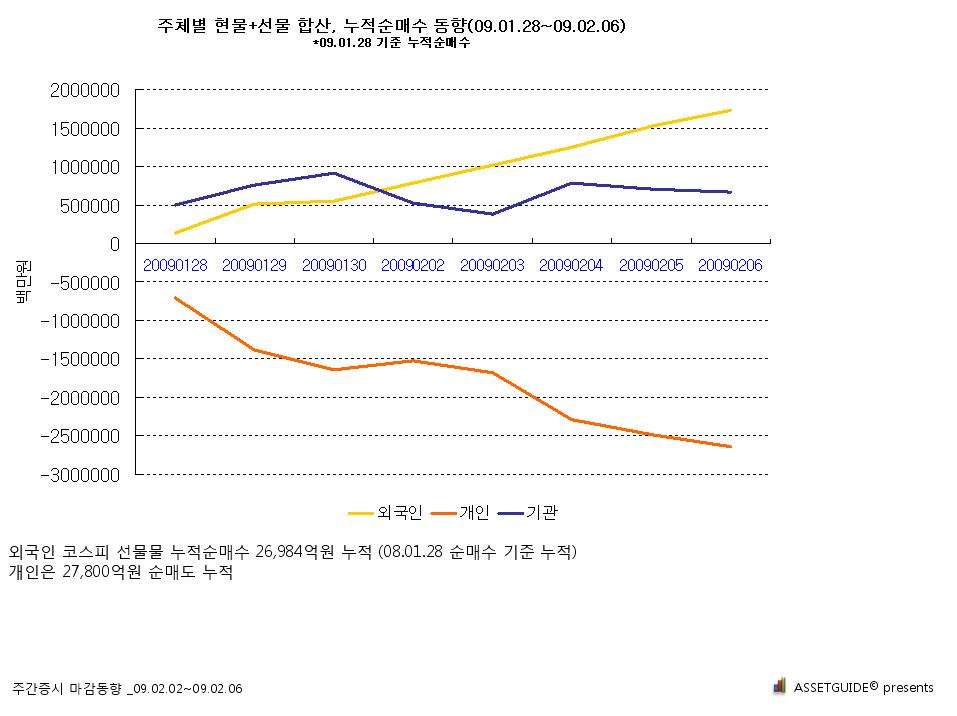

외국인 코스피 선물물 누적순매수 26,984억원 누적 (08.01.28 순매수 기준 누적)

개인은 27,800억원 순매도 누적

외국인은 01/28일 설연휴 직후 갭상승 이후, 1,100~1,200p 기존 박스권 밴드존에서 적극적으로

매수를 늘린 모습이며,

개인은 설연휴 직후 1,150p를 돌파하자, 단기 차익실현 및 제한적 리스크 관리, 현금 비중 조절에

들어간 모습입니다.

'Market(o)' 카테고리의 다른 글

| 미국증시 주간전망 _09.02.09~02.13 _경기부양안에 대한 기대 (0) | 2009.02.07 |

|---|---|

| 2월 한은 금통위 금리결정 전망 _ 2.0~2.25% 인하 유력 (0) | 2009.02.07 |

| 최근 외국인 주식, 선물 매수세의 원인 _09.02.05 (0) | 2009.02.05 |

| CLSA, 한국경제성장률 올해 -7.2%, 내년 -3.3% 전망 _97년 IMF수준 능가 (0) | 2009.02.04 |

|

| |||||